信用卡是什麼?先消費後付款的金融工具

對於剛出社會的新鮮人或理財新手來說,「信用卡是什麼」可能只是一個模糊的概念。簡單來說,信用卡是一張由銀行或金融機構發行的塑膠卡片,它允許持卡人基於其信用額度,進行「先消費、後付款」的交易。與直接從戶頭扣款的金融卡不同,刷信用卡本質上是向銀行進行一筆短期的無息貸款,只要你在每個月的繳款截止日前全額付清,就不會產生任何利息。這項工具不僅簡化了支付流程,更隱含了多種信用卡用途與理財功能,是現代人不可或缺的支付夥伴。

信用卡的運作原理:銀行如何幫你代墊款項

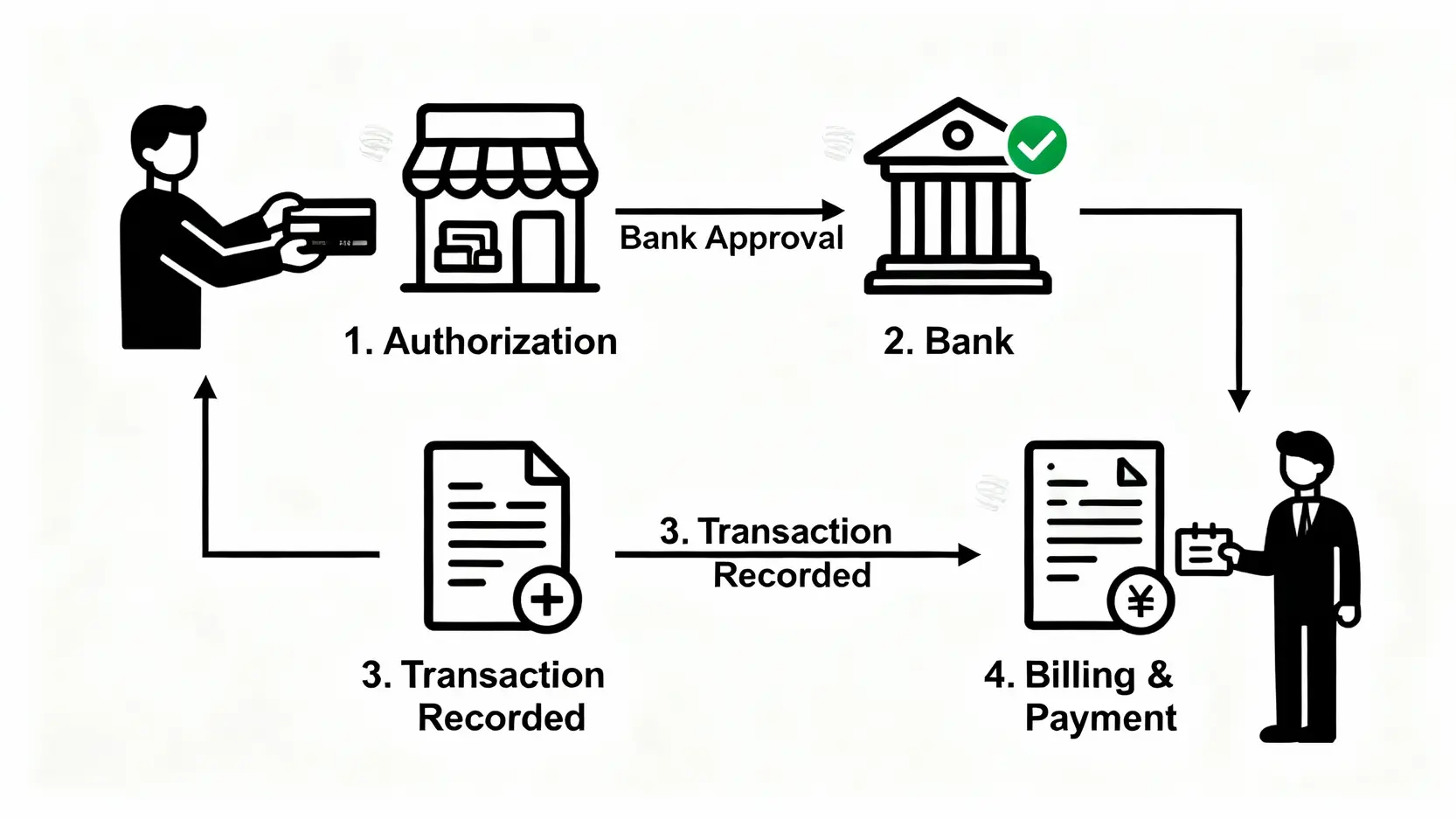

當你刷卡消費時,整個流程是這樣運作的:

- 刷卡授權: 你在店家刷卡,店家透過刷卡機向你的發卡銀行請求授權。

- 銀行核准: 銀行確認你的卡片有效且信用額度足夠,便核准這筆交易,並先幫你把錢墊付給店家。

- 交易紀錄: 這筆消費會被記錄在你的信用卡帳戶上。

- 帳單與繳款: 每個月銀行會將你所有的消費整合成一張帳單,你需要在指定的繳款期限前,將款項繳還給銀行。

整個過程中,銀行扮演了資金代墊的關鍵角色,讓你享受便利支付的同時,也開始與銀行建立起你的個人信用紀錄。

信用卡 vs. 簽帳金融卡,最大差異在哪裡?

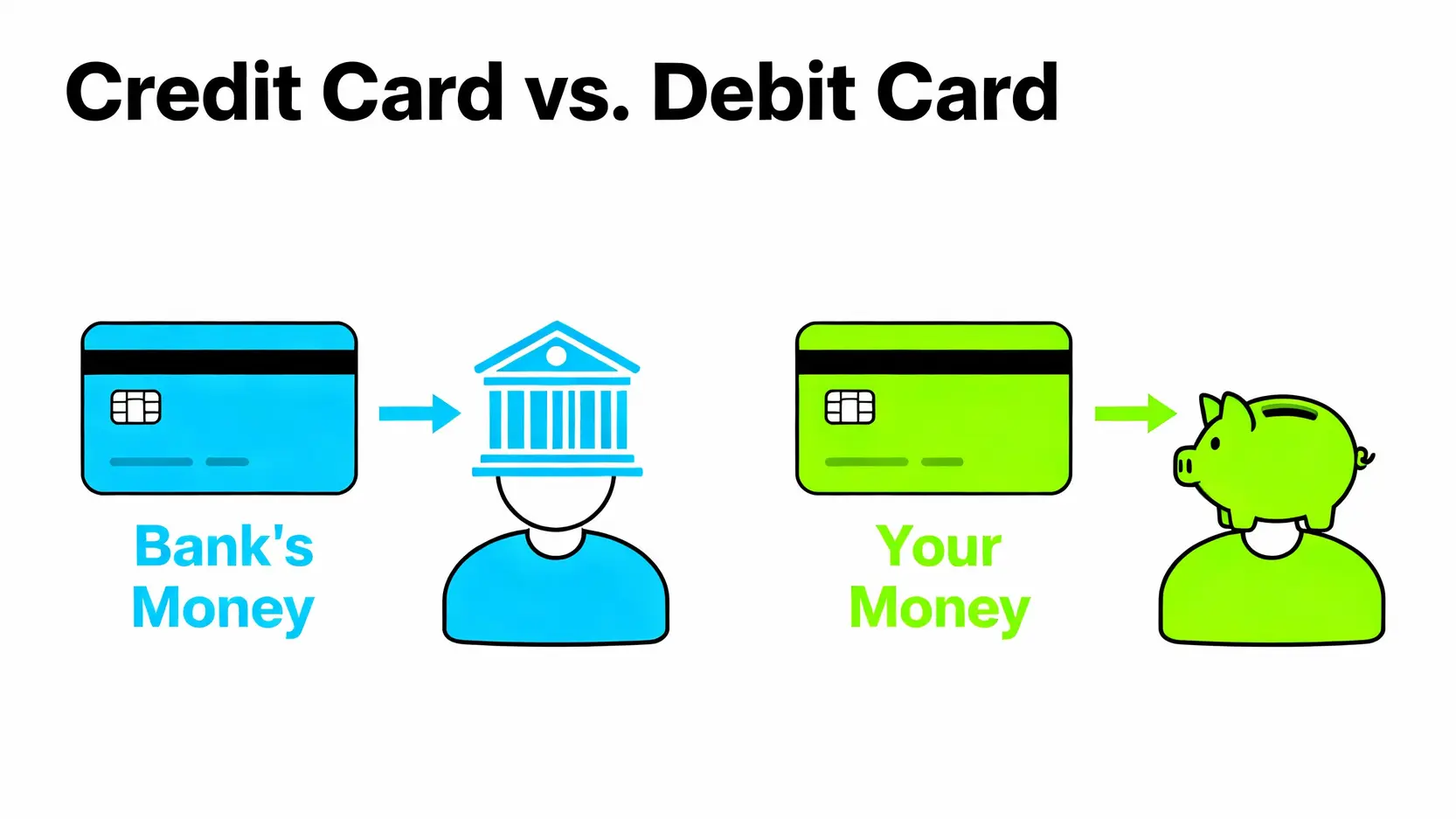

許多人會將信用卡(Credit Card)與簽帳金融卡(Debit Card)搞混,雖然外觀相似,都能刷卡付款,但本質截然不同。最大的差異在於資金來源。

| 項目 | 信用卡 (Credit Card) | 簽帳金融卡 (Debit Card) |

|---|---|---|

| 資金來源 | 銀行的信用額度(借貸概念) | 個人銀行帳戶存款 |

| 支付方式 | 先消費,後付款 | 當下直接從戶頭扣款 |

| 戶頭餘額 | 戶頭沒錢也能刷(在額度內) | 戶頭有多少錢,才能刷多少錢 |

| 信用紀錄 | 會!是建立信用的主要工具 | 不會,與個人信用評分無關 |

| 附加功能 | 分期付款、預借現金、多元回饋 | 提款卡功能、部分有小額回饋 |

簡單來說,刷信用卡是「花未來的錢」,而刷簽帳金融卡是「花自己的錢」。對於想學習理財的人來說,理解這點是駕馭信用卡優缺點的第一步。

解鎖多種信用卡用途:不只付款,還有這5大好處

信用卡的魅力遠不止於方便支付。善加利用,它能成為你理財生活中的得力助手。以下盤點幾個最實用的信用卡用途:

功能一:賺取現金回饋與點數,消費變存錢 💰

這是最吸引人的功能之一!銀行為了鼓勵消費,會提供各種回饋,例如:

- 現金回饋: 直接將消費金額的一個百分比(如 1%~5%)回饋到你的帳單上,直接折抵消費。

- 點數累積: 消費可累積紅利點數,用來兌換商品、哩程、電影票或折價券。

- 哩程回饋: 適合常旅遊或出差的人,消費累積的哩程可兌換機票或座艙升等。

選擇一張符合你消費習慣的回饋卡,就能讓每一筆日常開銷都變成一種變相的儲蓄。

功能二:累積個人信用,為未來房貸、信貸鋪路

在台灣,個人信用評分(聯徵分數)是向銀行申請貸款(如房貸、車貸、信貸)時非常重要的審核依據。準時全額繳納信用卡帳單,是證明自己還款能力、累積良好信用最直接有效的方式。一個良好的信用分數,未來能讓你更容易獲得貸款批准,甚至爭取到更低的貸款利率。

功能三:享受分期付款,減輕高額消費壓力

想買新電腦、手機或大型家電,但一次付清壓力太大?這時「分期付款」功能就派上用場了。信用卡允許你將單筆高額消費分成數期(如 3、6、12 期)慢慢償還,許多店家甚至提供零利率分期優惠。這讓你能夠更靈活地規劃現金流,應對不時之需。

功能四:海外旅遊與緊急預備金的最佳幫手 ✈️

出國旅遊時,信用卡絕對比攜帶大量現金更安全、方便。不僅全球通用,還能省去換匯的麻煩。此外,許多信用卡提供海外消費高額回饋、旅遊不便險、機場接送、貴賓室服務等權益。在緊急情況下,信用卡也能作為一筆臨時的預備金,解決燃眉之急。

信用卡等級大解密:御璽卡、鈦金卡、無限卡差在哪?

剛接觸信用卡時,常會被「御璽卡」、「鈦金卡」、「白金卡」等五花八門的信用卡等級名稱搞得頭昏眼花。這些等級到底代表什麼?

認識三大國際發卡組織:VISA、MasterCard、JCB

在了解卡片等級前,先認識一下卡片右下角的標誌。這代表國際發卡組織,負責建立全球支付網路。在台灣最常見的是:

- VISA: 全球市佔率最高,通用性最廣。

- MasterCard: 全球第二大,在歐洲等地也相當普及。

- JCB: 來自日本,因此在日本、韓國旅遊消費常有獨家優惠。

不同組織會提供一些基本的卡片權益,但一張信用卡主要的優惠和服務,還是由發卡銀行決定的。

從普卡到頂級卡:一次看懂不同信用卡等級的權益與門檻

信用卡的等級,主要反映了持卡人被銀行認定的財力與信用等級,等級越高,通常代表年費越貴、申請門檻越高,但附加的權益也越尊榮。一般來說,等級由低至高大致可分為:

普卡 (Classic) → 金卡 (Gold) → 白金卡 (Platinum) → 鈦金卡/御璽卡 (Titanium/Signature) → 世界卡/無限卡 (World/Infinite)

對於小白或社會新鮮人,通常會從金卡或白金卡等級開始申請。隨著收入和信用累積,未來可以再挑戰更高等級的卡片。

表格比較:各等級信用卡年費、申請條件與主要優惠

以下是一個概略的比較表,實際條件仍需以各家銀行公告為準:

| 信用卡等級 | 常見年費 | 約略申請門檻 (年薪) | 主要優惠特色 |

|---|---|---|---|

| 普卡/金卡 | NT$0 ~ 1,200 (多有免年費條件) | NT$20萬 ~ 30萬 | 基本消費回饋、入門門檻低 |

| 白金卡 | NT$1,200 ~ 3,600 | NT$30萬 ~ 50萬 | 市區停車、基本旅平險、現金回饋 |

| 御璽卡/鈦金卡 | NT$1,800 ~ 5,000 | NT$50萬 ~ 80萬 | 電影優惠、機場接送、較高回饋 |

| 無限卡/世界卡 | NT$5,000 ~ 20,000+ | NT$120萬 ~ 200万+ | 機場貴賓室、高爾夫、頂級餐飲、專屬秘書 |

信用卡是蜜糖還是毒藥?優缺點全方位剖析

了解所有功能後,我們必須客觀看待信用卡優缺點。它是一把雙面刃,善用者能享受便利與回饋;反之,則可能陷入債務泥淖。

【優點】便利支付、建立信用、獨家優惠

- 支付極度便利: 無論是實體店面感應支付、網購輸入卡號,還是綁定手機行動支付,都比現金交易快速方便。

- 建立信用資產: 如前述,準時還款是培養信用的最佳途徑,為人生重要階段的資金需求打好基礎。

- 享獨家優惠: 銀行常與商家合作,提供卡友專屬折扣、買一送一、紅利折抵等,省下不少生活開銷。

【缺點】過度消費風險、循環利息陷阱、年費壓力 ⚠️

- 刺激過度消費: 「先享受後付款」的特性,容易讓人對金錢失去警覺,造成超出償還能力的消費。

- 循環利息陷阱: 這是信用卡最可怕的缺點!若未全額繳清帳款,未繳部分會開始計算高額的「循環利息」(年利率最高可達 15%),利滾利之下,債務會像雪球一樣越滾越大。

- 年費與隱藏費用: 部分卡片有無法減免的年費,若忘記繳款或動用預借現金,還會產生違約金和手續費。

關鍵心法: 永遠將信用卡當作「現金的替代品」,而不是「額外的錢」。務必每月全額繳清帳單,才能只享其利,不蒙其害。

關於信用卡的常見問題 (FAQ)

申請第一張信用卡需要什麼條件?

一般來說,申請第一張信用卡(俗稱「小白辦卡」),銀行會看重幾個基本條件:

1. 年齡: 需為中華民國國民且年滿 18 歲。

2. 穩定收入: 需提供薪轉證明、扣繳憑單等財力證明,證明自己有穩定的還款能力。通常建議有穩定工作 3-6 個月後再申請,成功率較高。

3. 信用狀況: 雖然是「信用小白」,但不能有不良紀錄(如學貸未繳等)。

信用卡的「額度」是什麼意思?可以調整嗎?

「信用額度」是銀行根據你的財力與信用狀況,願意借給你消費的最高金額。例如,額度 5 萬元,代表你最多可以刷到 5 萬元。這個額度是共用的,名下所有同銀行的卡片都算在內。額度是可以調整的,持卡消費並正常繳款半年以上,可以主動向銀行申請「永久額度調整」,並附上最新的財力證明。銀行也會根據你的消費狀況,不定期主動邀請你調高額度。

如果忘記繳信用卡費會怎麼樣?

後果可不小!首先,銀行會收取一筆「違約金」(通常為 NT$300-500)。其次,未繳清的款項會開始計算高昂的循環利息。最重要的是,這筆逾期紀錄會被送到聯徵中心,嚴重影響你的信用評分,未來要申請貸款或新信用卡都會變得非常困難。

什麼是「循環利息」?聽起來很可怕!

循環利息是信用卡債務的頭號殺手。當你沒有全額繳清帳單(例如只繳最低應繳金額),所有未償還的消費款項,都會從「消費入帳日」那天開始,以年利率 5%~15% 的高利率來計算利息。因為是逐日計息,加上利滾利效應,會讓你的債務快速膨脹。因此,強烈建議新手一定要養成「全額繳清」的好習慣。

信用卡年費一定要繳嗎?有沒有免年費的方法?

不一定。除了少數頂級卡或特殊聯名卡外,台灣絕大多數的信用卡都有「免年費條件」。常見的條件包括:

1. 申請電子帳單並持續使用。

2. 年度消費次數達標(例如一年刷 6 次,不限金額)。

3. 年度累積消費金額達標(例如一年刷滿 6 萬元)。

辦卡前務必詳閱公開說明書,了解該卡的免年費規則。

結論

總結來說,信用卡是一項功能強大的金融工具,善用其回饋機制與支付便利性,能為你的財務生活加分不少。在充分了解信用卡是什麼、各信用卡等級的差異,以及透徹分析信用卡優缺點後,你將能更有信心地選擇最適合自己的卡片。請記住,理性消費、量入為出是發揮信用卡最大價值的核心關鍵。讓這張小小的卡片,成為你通往財務健康的聰明理財好夥伴,而不是讓你陷入困境的絆腳石。