S&P 500 ETF是什麼?為何連股神巴菲特都極力推薦

想踏入美股市場,卻對滿坑滿谷的股票不知從何下手嗎?或許你聽過「買美股,不如買美國」,這句話背後的智慧,正是指向今天的主角——S&P 500 ETF。這不只是一個投資商品,更是讓普通人能用最簡單方式,搭上美國經濟成長快車的絕佳工具。連股神巴菲特都在股東信中多次建議,多數投資人直接購買追蹤S&P 500的低成本指數基金,就能打敗大多數專業經理人。本文將帶你深入了解S&P 500 ETF是什麼,並解析如何購買S&P 500 ETF,讓你一次搞懂這個投資神器。

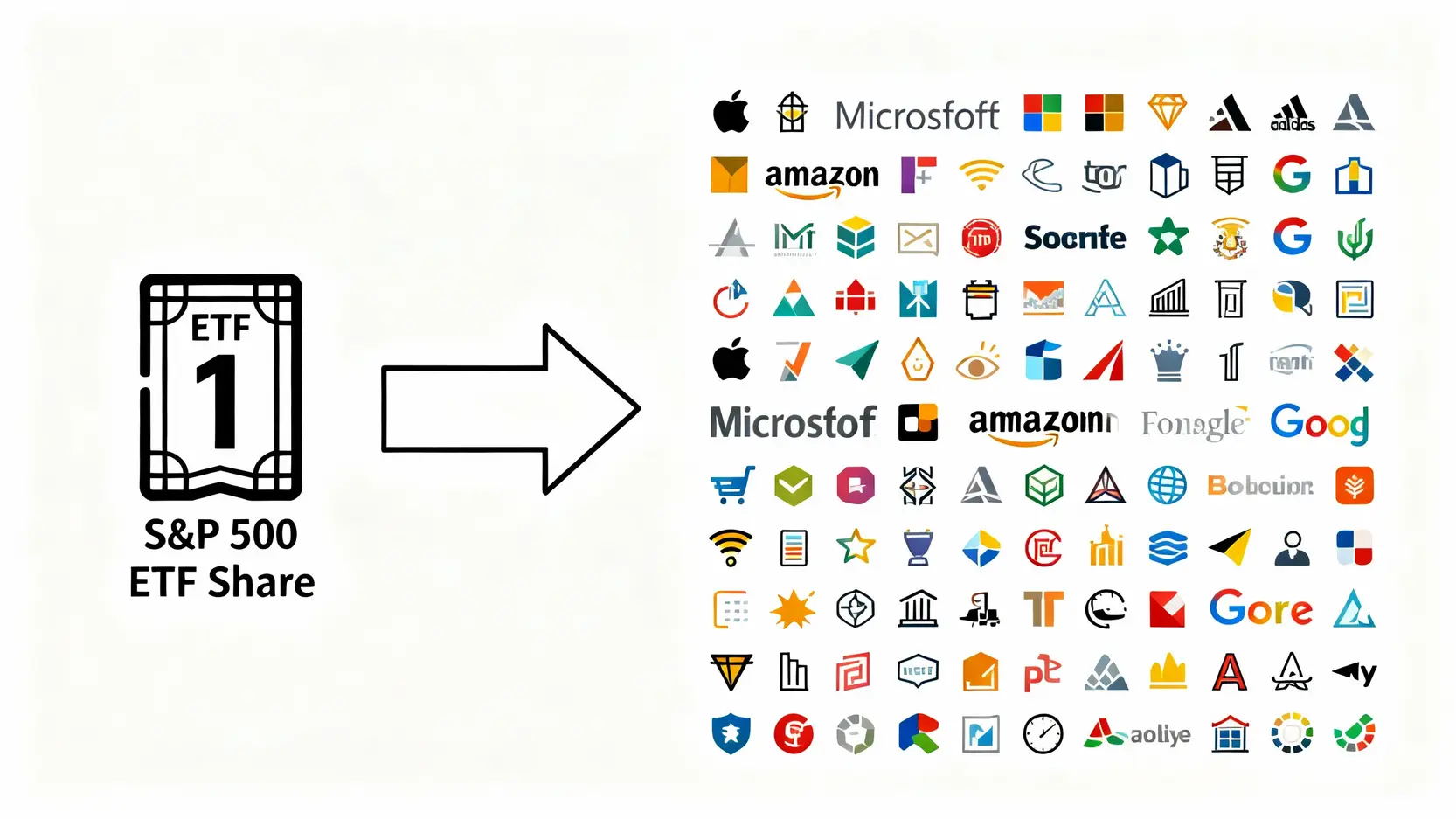

簡單來說,S&P 500(標準普爾500指數)是由美國最大的500家上市公司股票組成的指數,涵蓋了蘋果、微軟、亞馬遜等各行各業的龍頭企業,可以說是美國經濟的縮影。而S&P 500 ETF(指數股票型基金)就是一種追蹤這個指數的基金,它在證券交易所掛牌,你可以像買賣單一股票一樣方便地交易。買進一單位S&P 500 ETF,就等於你同時持有了這500家公司的股份,實現了高度的分散投資。📈

投資S&P 500 ETF的四大核心優點

對於想長期投資、穩健累積資產的投資人,特別是剛入門的新手,S&P 500 ETF 具備了無可取代的吸引力。它的優點主要體現在以下幾個方面:

- 👍 極致分散風險:俗話說「別把雞蛋放在同一個籃子裡」。投資個股可能因為一家公司的經營不善而血本無歸,但買進S&P 500 ETF,等於一次投資500家頂尖企業。單一公司的波動對整體資產的影響被大幅稀釋,能有效降低非系統性風險。

- 👍 管理成本極低:S&P 500 ETF屬於「被動式投資」,基金經理人的目標是「複製」指數的表現,而非主動挑選個股,因此管理費用(內扣費用)非常低廉。相比之下,主動型基金動輒1-2%的管理費,長期下來會嚴重侵蝕你的獲利。

- 👍 績效穩健且透明:指數的成分股和權重都是公開資訊,你可以清楚知道自己的錢投資在哪裡。從長遠歷史來看,美國股市展現了強大的成長動能,S&P 500指數的長期年化報酬率約在8-10%之間,是一個相當值得期待的數字。

- 👍 交易靈活方便:ETF在交易所掛牌,交易方式與股票完全相同。你可以在盤中隨時買賣,流動性非常好,不像傳統基金需要等待收盤後才能確認淨值與成交。

最熱門S&P 500 ETF比較:VOO、IVV、SPY全方位解析

市面上追蹤S&P 500指數的ETF有很多,但其中最知名、規模也最大的就是SPY、IVV和VOO這三兄弟。對於投資人來說,該如何從中選擇?其實它們的追蹤效果非常相近,最大的差異在於管理費用和發行商。以下我們用表格讓你一目了然:

| 項目 | VOO | IVV | SPY |

|---|---|---|---|

| 全名 | Vanguard S&P 500 ETF | iShares CORE S&P 500 ETF | SPDR S&P 500 ETF Trust |

| 發行商 | Vanguard (先鋒集團) | BlackRock (貝萊德) | State Street (道富環球) |

| 發行時間 | 2010年 | 2000年 | 1993年 |

| 總管理費 (年) | 0.03% | 0.03% | 0.09% |

| 資產規模 (AUM) | 非常大 | 非常大 | 最大 |

| 成交量 | 大 | 大 | 最大 |

| 適合對象 | 長期存股、定期定額投資人 | 長期存股、定期定額投資人 | 短線交易者、機構法人 |

結論很簡單:

- 對於長期投資的台灣投資人來說,VOO 和 IVV 是最佳選擇,因為它們的管理費用最低(僅0.03%)。長期下來,微小的費用差異會被複利效應放大,選擇低費用就是幫自己變相加薪。

- SPY 因為發行最早,資產規模和成交量都是三者之最,流動性極佳,是短線交易者和選擇權操作者的最愛。但對「存股族」來說,其稍高的費用(0.09%)使其吸引力略遜一籌。

總體而言,VOO與IVV的差異微乎其微,任選其一長期持有即可。

S&P 500 ETF的成分股有哪些巨頭?

買進S&P 500 ETF,你到底投資了哪些公司?攤開它的成分股清單,你會發現都是日常生活中耳熟能詳的國際級企業。截至2024年底,前十大成分股通常包括:

- Apple (AAPL) – 蘋果

- Microsoft (MSFT) – 微軟

- Amazon (AMZN) – 亞馬遜

- NVIDIA (NVDA) – 輝達

- Alphabet (GOOGL/GOOG) – 谷歌

- Tesla (TSLA) – 特斯拉

- Meta Platforms (META) – 臉書母公司

- Berkshire Hathaway (BRK.B) – 巴菲特的波克夏公司

- Eli Lilly (LLY) – 禮來藥廠

- JPMorgan Chase & Co. (JPM) – 摩根大通

*注意:成分股與權重會隨市場變化而調整。

從這份名單可以看出,S&P 500 ETF的持股高度集中在科技與金融巨頭,這也反映了當前美國經濟的結構。投資S&P 500 ETF,就是讓這些全世界最會賺錢的公司,幫你一起工作。💪

新手如何購買S&P 500 ETF?完整管道教學

了解了S&P 500 ETF的好處後,下一步就是實際行動了。台灣投資人主要有兩種管道可以買到S&P 500 ETF:

管道一:透過國內券商複委託

「複委託」(Sub-brokerage) 指的是你透過台灣的券商,再去委託海外的券商幫你下單買進美股或ETF。這是最簡單直接的方式。

- 優點:開戶方便,通常你既有的台股券商戶頭就能申請開通。交易介面與客服都是中文,對不熟悉英文的投資人相對友善。

- 缺點:手續費較高。雖然近年來各大券商競爭激烈,手續費已有調降,但通常仍有一筆介於0.15%至0.5%的交易手續費,且多數設有15-35美元的低消門檻。這對於小額或頻繁交易的投資人非常不划算。

管道二:直接開立海外券商帳戶

直接在美國的網路券商(如Firstrade, TD Ameritrade, Interactive Brokers等)開戶,是更專業且成本更低的方式。

- 優點:手續費極低,許多券商提供股票與ETF交易零手續費的優惠。可以直接參與美國市場的完整功能,例如股息再投資計畫(DRIP)。

- 缺點:需要自行完成線上開戶流程,介面多為英文。資金需要透過國際電匯匯款到海外券商,會產生一筆電匯費用(約台幣800-1200元不等)。

綜合建議:如果你是打算長期投資,且單筆投入金額較大(例如超過1萬美元),那麼直接開海外券商會是更划算的選擇。若只是想小額試水溫,或對操作英文介面感到不安,則可從國內券商複委託開始。無論選擇哪種方式,踏出第一步才是最重要的。

結論

總結來說,S&P 500 ETF 對於絕大多數的投資人,尤其是追求長期穩健增長的新手而言,是一個近乎完美的起點。它用極低的成本,提供了參與美國頂尖企業成長的機會,並透過充分分散來降低個股風險。在VOO、IVV、SPY三者的選擇中,長期投資者應優先考慮費用率最低的VOO或IVV。投資理財的道路上,最困難的往往不是找到神奇的飆股,而是找到一個簡單、有效且能長期堅持的策略,而S&p 500 ETF 正是這樣的策略。透過定期定額投入,耐心等待時間發揮複利的魔力,你也能一步步邁向財務自由的目標。

關於S&P 500 ETF的常見問題 (FAQ)

Q:S&P 500 ETF多久會配息一次?

A:大部分追蹤S&P 500的ETF,例如VOO、IVV和SPY,都是每季配息一次,通常在每年的3月、6月、9月和12月。不過要注意,ETF的配息並非固定的,會根據成分股公司的發放狀況而變動。

Q:台灣人投資S&P 500 ETF需要繳稅嗎?

A:需要。根據美國稅法,外國投資人(包含台灣人)收到的現金股利,會被預扣30%的股息稅。舉例來說,如果你收到了100美元的股息,券商會先扣除30美元的稅款,你實際入帳的會是70美元。這是投資美股普遍會遇到的情況,但由於ETF的長期資本利得相當可觀,多數投資人仍認為利大於弊。

Q:我應該單筆投入還是定期定額購買S&P 500 ETF?

A:對於無法準確判斷市場高低點的投資新手來說,「定期定額」是更好的策略。這種方式可以幫助你在股價高時買入較少單位、股價低時買入較多單位,達到平均成本的效果,同時也避免了「擇時進場」的心理壓力。若你有一大筆閒置資金,也可以考慮「分批單筆投入」,將資金分成3-6批在不同時間點投入,兼具單筆投入與定期定額的優點。

Q:除了S&P 500 ETF,還有更分散的選擇嗎?

A:有的。如果你覺得只投資美國前500大公司還不夠分散,可以考慮追蹤「美國整體市場」的ETF,例如VTI (Vanguard Total Stock Market ETF)。VTI涵蓋了近4000家美國公司,除了大型股,也包含了中、小型股,更能代表完整的美國股市。對於想「一網打盡」的投資人,VTI是另一個絕佳的選擇。

Q:可以透過槓桿或放空S&P 500 ETF來操作嗎?

A:市場上確實存在槓桿型(如UPRO,3倍做多)或反向型(如SH,1倍放空)的S&P 500 ETF,但這些都屬於高風險的衍生性金融商品,不適合新手投資人。它們的設計是為了短期交易,而非長期持有,因為槓桿和每日重新平衡的機制會產生耗損。若想了解更多高槓桿投資工具,可參考差價合約是什麼的介紹,但務必在完全理解其風險後才進行操作。