出國旅遊、海外出差蓄勢待發,準備好享受異國風情了嗎?但在開心刷卡前,你是否曾被複雜的海外刷卡回饋和那筆「海外交易手續費」搞得頭昏腦脹?很多人擔心刷了卡反而虧錢,刷越多虧越多。別擔心!這篇海外消費信用卡推薦指南,將為你完整解析旅遊信用卡的選擇秘訣,從手續費的計算方式,到各家銀行回饋方案的超級比一比,讓你輕鬆選出最適合自己的神卡,確保每一筆海外消費都能賺到最實質的回饋!

海外刷卡前必懂:海外回饋手續費的攻防戰

在海外消費,信用卡無疑是最方便的支付工具。但你知道嗎?每一筆交易背後,都有一場回饋與手續費的無聲較量。想成為聰明的消費者,就必須先了解遊戲規則。

海外交易手續費解密:1.5% 是如何計算的?

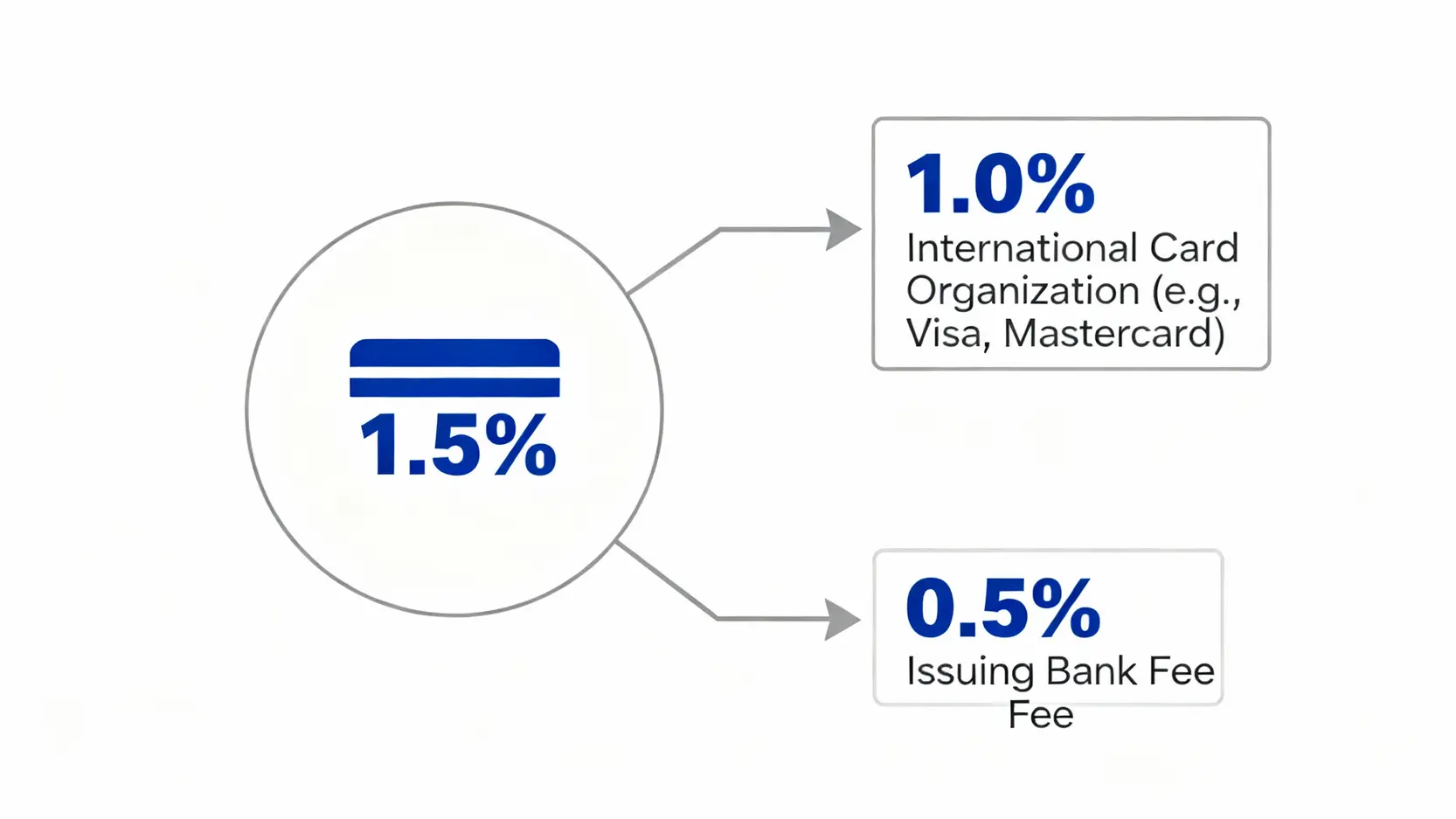

當你在國外商店或網站刷卡消費時,銀行會收取一筆「海外交易手續費」,目前市場上的慣例是 1.5%。這筆費用並非單一機構收取,而是由兩個部分組成:

- 國際信用卡組織手續費(約 1%):這是由 Visa, MasterCard, JCB 等國際發卡組織收取的跨境交易處理費,用於處理貨幣轉換和清算。

- 台灣發卡銀行手續費(約 0.5%):這是你的信用卡發卡銀行收取的服務費,俗稱「銀行賺的」。

舉例來說,假設你在日本消費了 10,000 日圓,折合台幣約 2,100 元,那麼你將會被收取 2,100 * 1.5% = 31.5 元的台幣作為手續費。這筆費用會直接附加在你的信用卡帳單上。

如何判斷刷卡划不划算?回饋率 > 1.5% 才是真賺到

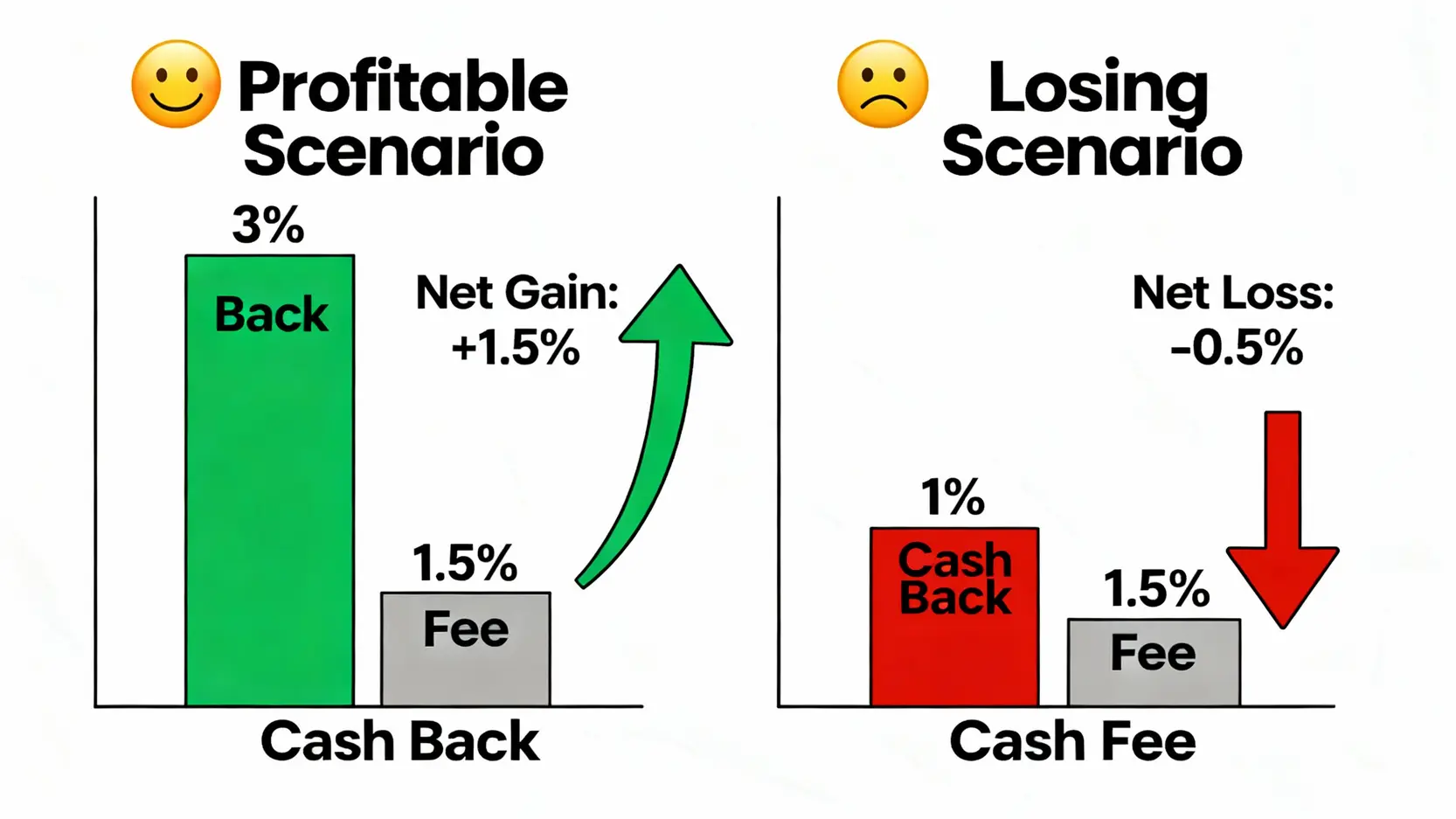

了解了 1.5% 的由來後,決勝關鍵就非常清晰了:只要你的信用卡海外刷卡回饋率超過 1.5%,那筆消費就是「淨賺」!

🧠 簡單公式:實際賺取的回饋 = 信用卡回饋率 – 1.5% 手續費

- ✅ 情境一:小明使用 A 卡(海外回饋 3%),消費 10,000 元。他需支付 150 元手續費,但獲得 300 元回饋。淨賺 150 元! 🥳

- ❌ 情境二:小美使用 B 卡(海外回饋 1%),消費 10,000 元。她需支付 150 元手續費,卻只獲得 100 元回饋。倒虧 50 元! 😭

因此,出國前務必檢查手中卡片的回饋率,任何低於 1.5% 的卡片,在海外刷卡都是不划算的。

2025 海外消費信用卡推薦排行榜總覽

市面上的旅遊信用卡琳瑯滿目,到底該怎麼選?別急,這裡根據不同的消費習慣,將它們分為三大流派,並提供精選比較,讓你快速找到最適合的海外回饋神卡。

【現金回饋組】無腦刷卡推薦,適合懶人的高回饋神卡

如果你不喜歡複雜的規則,只想簡單直接地拿到回饋,那現金回饋卡絕對是你的首選。這類卡片的特點是回饋直接折抵帳單,簡單明瞭,是多數人的最愛。想了解更多信用卡的基礎知識,可以參考這篇信用卡是什麼?一篇搞懂用途、等級、優缺點的新手完全指南。

| 信用卡 | 海外回饋率 | 回饋上限 | 特色 |

|---|---|---|---|

| 富邦 J 卡 | 3% (日韓最高10%) | 3%部分無上限 | 日韓旅遊神卡,活動登錄後加碼驚人 |

| 台新 FlyGo 卡 | 3% | 無上限 | 需滿足數位帳戶條件,回饋無上限適合大額消費 |

| 聯邦 吉鶴卡 | 3% (日本最高4.5%) | 3%部分無上限 | 國內日系名店也有加碼,旅日必備 |

【哩程累積組】飛行常客首選,加速累積你的下一張機票

對於一年多次出國的商務人士或旅遊達人來說,累積航空哩程可能比現金回饋更有價值。透過哩程兌換機票或座艙升等,可以創造遠高於現金回饋的價值。哩程卡通常消費門檻較高,適合有穩定消費能力的族群。

| 信用卡 | 海外哩程回饋 | 年費 | 特色 |

|---|---|---|---|

| 星展 飛行世界之極卡 | NT$15/哩 | NT$24,000 | 兌換彈性高,機場接送/貴賓室權益完整 |

| 國泰 CUBE 卡 (趣旅行) | 3% 小樹點 | 首年免年費 | 小樹點可兌換多種哩程,切換權益即可享高回饋 |

| 中信 華航聯名卡 | NT$10-20/哩 | NT$2,000 起 | 華航官網購票優惠,快速累積華航哩程 |

【指定通路組】日韓、歐美旅遊必備,鎖定國家享最高加碼

如果你旅遊的目的地非常明確,那麽選擇在特定國家或地區有高額加碼的信用卡,絕對能讓你的回饋最大化。這類卡片通常會在基本回饋之上,針對日韓、歐美等熱門旅遊地提供額外 2%~7% 的驚人加碼。

- 🇯🇵 日本/韓國:首選富邦 J 卡、聯邦吉鶴卡,活動期間搭配指定通路,回饋率甚至能衝上 10%。

- 🇪🇺 歐洲/美國:部分高階卡如滙豐旅人卡不分地區提供穩定的高回饋,或是可以留意各家銀行不定期的歐美消費加碼活動。

- 🇹🇭 泰國:部分銀行會針對東南亞旅遊推出短期高回饋活動,出發前可多加關注。

挑選你的命定旅遊信用卡:4 大關鍵指標

面對眾多選擇,如何找到最適合自己的海外消費信用卡推薦?以下四大關鍵指標,能幫助你做出最明智的決定。

關鍵一:回饋趴數與回饋上限

高回饋率固然吸引人,但「回饋上限」更是魔鬼細節!許多卡片標榜 5%、甚至 8% 的高回饋,但仔細一看,可能會發現每月回饋上限僅 200 或 300 元,等於刷個幾千塊就封頂了。對於有大額消費(如購買精品、支付高額住宿費)需求的旅客,選擇「回饋無上限」的卡片會更加實用。

關鍵二:年費與免年費門檻

天下沒有白吃的午餐,高回饋的信用卡通常伴隨著年費。在申辦前,務必評估這張卡的年費是否能被你的消費回饋所覆蓋。許多卡片提供「免年費門檻」,例如年度消費達一定金額或完成指定任務即可免除次年年費,這也是一個重要的考量點。

關鍵三:附加權益比較(機場接送、貴賓室、旅平險)

除了刷卡回饋,信用卡的附加權益也是價值的體現。一張好的旅遊信用卡,應該包含以下實用權益:

- ✈️ 機場接送:每年提供 2-6 次的免費或優惠價機場接送服務。

- ☕ 機場貴賓室:免費使用全球龍騰、環亞等貴賓室,讓候機時光更舒適。

- ապ 旅平險與不便險:提供高額的旅遊平安險、班機延誤險、行李遺失險等保障。

- 🅿️ 機場周邊停車:每年提供數天至數十天的免費機場外圍停車。

這些權益的價值加總起來可能遠超過年費,是挑選頂級旅遊信用卡時不可忽視的重點。

海外刷卡常見問題 (FAQ)

Q:海外刷卡回饋需要事先登錄嗎?

A:不一定,但強烈建議都要檢查。許多信用卡的「加碼」回饋(例如針對特定國家或期間的活動)都需要透過銀行官網或 App 手動登錄,錯過登錄時間就無法享有優惠。而卡片本身固有的基本回饋通常不需登錄。

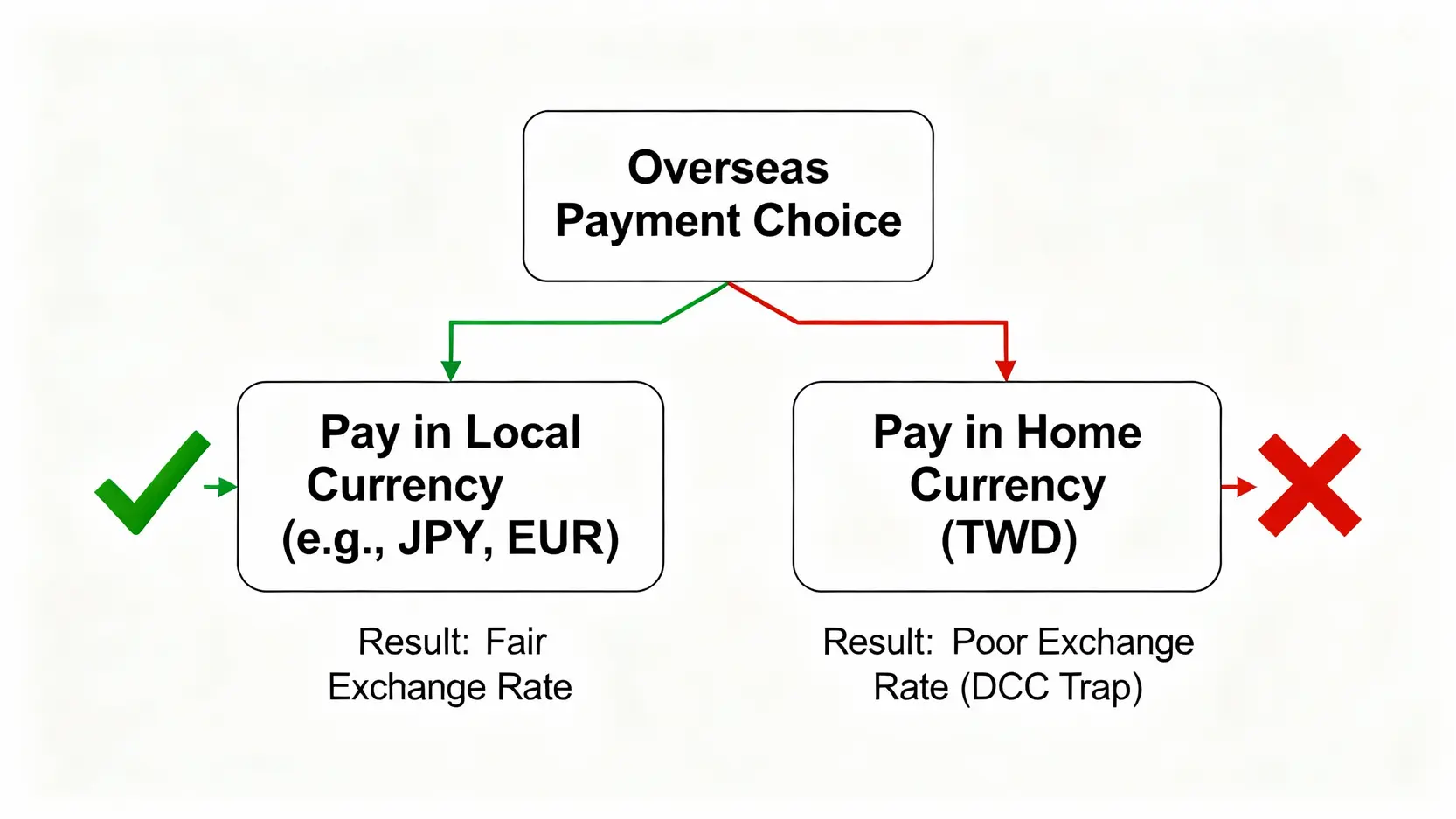

Q:在國外刷卡,應該選擇刷當地貨幣還是台幣?

A:請務必選擇「當地貨幣」!如果在海外刷卡時,店員問你要不要用台幣結帳(此服務稱為 DCC 動態貨幣轉換),請禮貌地拒絕。因為 DCC 的匯率通常非常差,加上手續費後,會比你直接刷當地貨幣,再由國際組織換匯來得貴上 3-5%,非常不划算。

Q:信用卡回饋的入帳時間是多久?

A:這取決於各家銀行的政策。現金回饋通常在當期或次期帳單中直接折抵。哩程或點數回饋則可能在商家請款後的數天到數週內,匯入你的會員帳戶中。

Q:簽帳金融卡(Debit Card)海外刷卡也有回饋嗎?

A:是的,現在越來越多銀行發行的簽帳金融卡也提供海外刷卡回饋,且同樣會收取 1.5% 手續費。但回饋率普遍低於信用卡,且因為是直接從戶頭扣款,若不幸被盜刷,處理程序會比信用卡複雜,追回款項的時間也較長。

Q:如果遇到海外盜刷該怎麼辦?

A:一旦發現可疑交易,請立即致電信用卡背面的客服電話,辦理「掛失停卡」。銀行會協助你將該筆交易列為「爭議款」,並進行後續調查。在台灣,只要是通報掛失起前 24 小時內發生的非本人交易,持卡人通常不需負擔任何責任。

結論

總結來說,選擇最佳的海外消費信用卡沒有標準答案,關鍵在於深入了解自己的消費習慣與旅遊需求。本文推薦的卡片與挑選策略各有優勢,無論你是偏好直接現金回饋的務實派,還是熱衷累積哩程兌換機票的飛行家,都能從中找到理想的旅遊信用卡。出發前,再次確認手中的卡片海外刷卡回饋是否高於 1.5% 的手續費,並檢查活動是否需要登錄,才能確保這趟旅程不僅玩得開心,更能賺得聰明,讓每一分錢都花在刀口上。