您是否厭倦了單純買賣Call或Put來猜測市場方向?當市場陷入盤整,或是出現劇烈波動時,您是否感到束手無策?這篇文章將為您揭示超越單一部位的專業「期權策略」,從應對波動的「跨式期權」、賺取時間價值的「Iron Condor期權」,到傳說中能創造高倍獲利的「期權滾量法」,我們將用最詳盡的圖解與實例,帶您一步步掌握這些策略的精髓。無論市場如何變化,您都能找到最適合自己的獲利方程式。📈

波動盤的雙贏利器:跨式期權 (Straddle) 策略詳解

市場充滿不確定性,尤其在財報公布、重大政策決議前夕,我們能預期市場將有大行情,卻無法準確預測是向上還是向下。這時候,「跨式期權」就是您捕捉劇烈波動的絕佳武器。

什麼是跨式期權?核心概念與組成

跨式期權 (Straddle) 的核心概念非常直觀:同時買入(或賣出)一口相同履約價、相同到期日的買權 (Call) 與賣權 (Put)。透過這個組合,無論價格最終是噴出大漲還是崩跌,只要波動夠大,策略就有機會獲利。

- 組成部分:一口 Call + 一口 Put

- 關鍵要素:履約價 (Strike Price) 相同、到期日 (Expiration Date) 相同

如何操作買入跨式 (Long Straddle)?適用時機與風險分析

買入跨式,又稱 Long Straddle,是投資人最常用來「買進波動率」的策略。當您預期標的資產價格將發生劇烈變動,但又不確定方向時,這就是您的首選。

適用時機:

- 📅 公司發布重要財報前

- 🏛️ 央行利率決策會議(如美國聯準會 FOMC)

- ⚖️ 影響產業的重大法案審查

- 💊 生技公司藥物試驗結果公布前

操作方式:買進價平 (At-the-Money) 的 Call 和 Put。例如,台積電目前股價為 900 元,您預期財報後會有大行情,便可買入履約價為 900 元的 Call 和 Put。

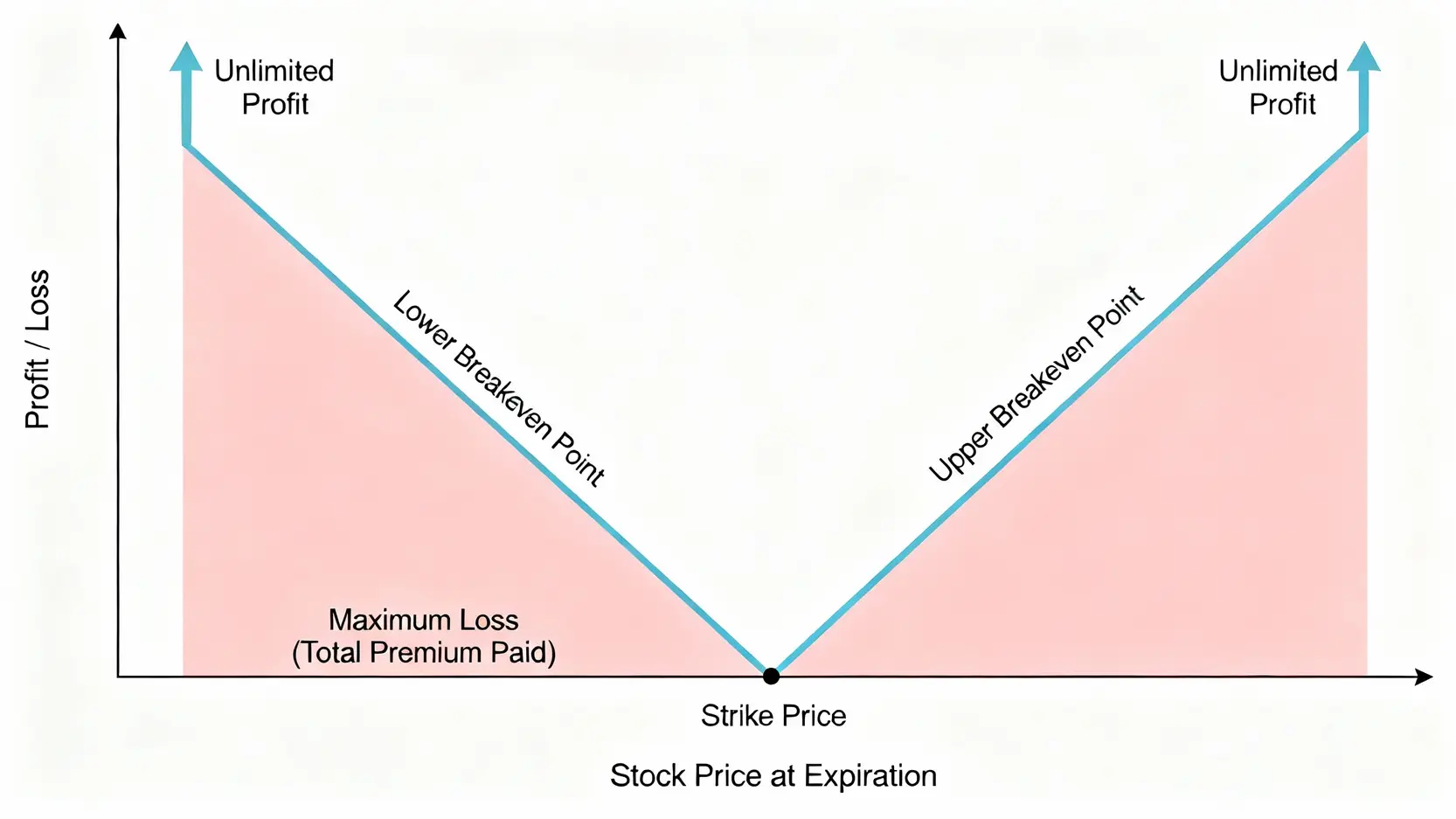

損益兩平點:

- 上檔損益兩平點 = 履約價 + 總權利金成本

- 下檔損益兩平點 = 履約價 – 總權利金成本

風險分析:買入跨式的最大風險,就是「市場沒行情」。如果股價在到期時依然停留在履約價附近,您將損失付出的所有權利金。時間是您最大的敵人,因為時間價值 (Theta) 會持續侵蝕您的部位價值。

賣出跨式 (Short Straddle) 的高勝率玩法與注意事項

賣出跨式 (Short Straddle) 則是一個與買入跨式完全相反的策略,目標是賺取權利金收入。它的前提是您預期市場將會非常平靜,股價會在一個狹窄的區間內盤整。

操作方式:賣出價平的 Call 和 Put,直接收取權利金。

獲利來源:

- 💵 權利金收入:這是您的最大獲利,當合約到期時,如果股價恰好等於履約價,您將賺取全部權利金。

- ⏳ 時間價值流逝:只要市場波動不大,每一天時間的流逝都對您有利。

⚠️ 極高風險警告:賣出跨式的潛在虧損是無限的。如果市場發生預期外的暴漲或暴跌,您的虧損將會非常驚人。因此,這個策略只適合資金雄厚、經驗豐富且嚴格執行停損的專業交易者。對於一般投資人而言,更建議使用風險更為可控的 Iron Condor 策略。

區間盤的收租首選:Iron Condor (鐵鷹) 策略教學

如果說賣出跨式是豪賭市場不動如山,那麼 Iron Condor (鐵鷹策略) 就是在設定一個合理的活動範圍,只要股價乖乖待在區間內,您就能像房東一樣穩定「收租」(收取權利金)。這是一種非常受歡迎的中性、風險可控的期權策略。

拆解 Iron Condor:由看漲的Put價差與看跌的Call價差策略組成

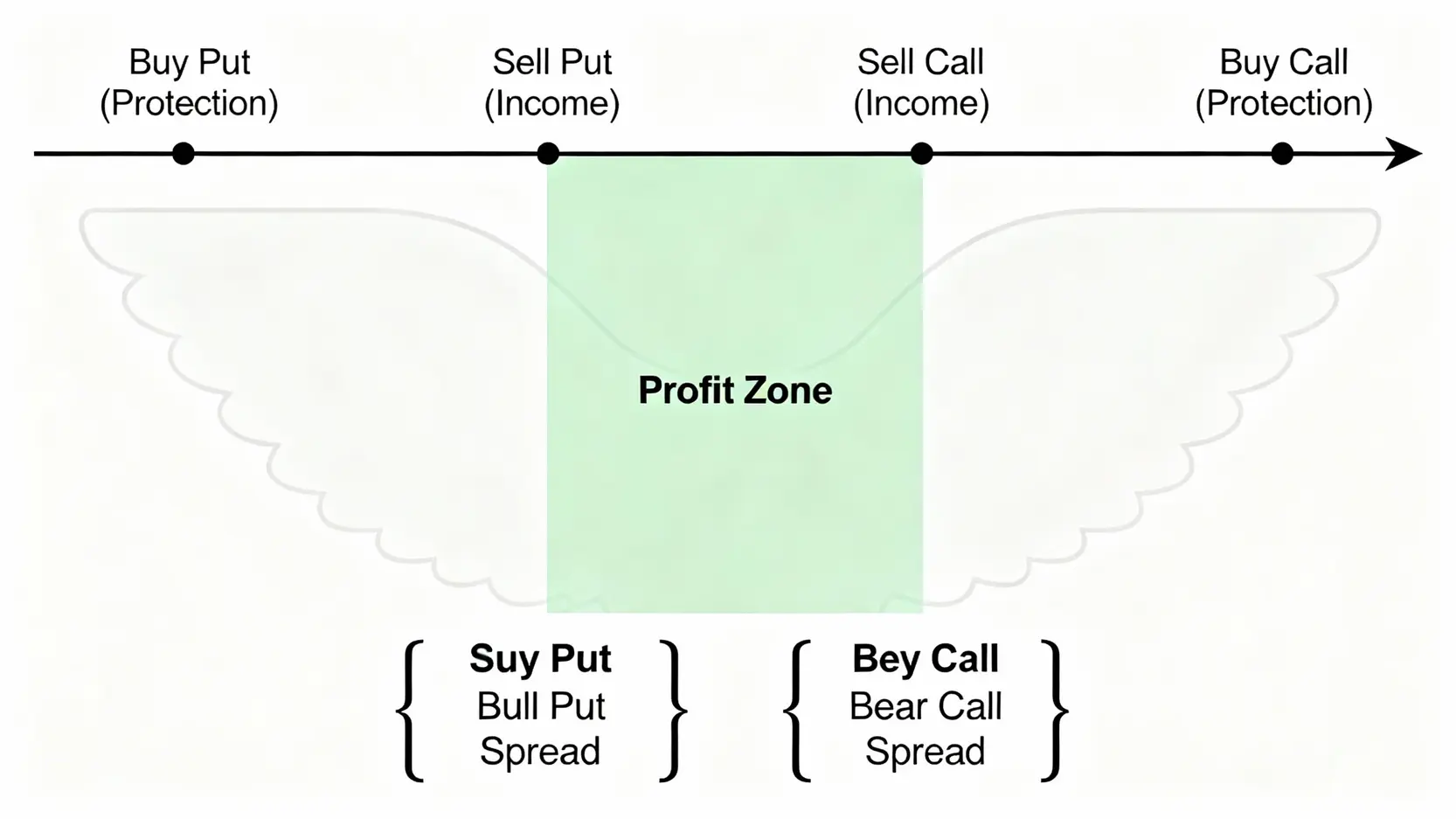

別被「鐵鷹」這個名字嚇到,它的結構其實很簡單。Iron Condor 是由兩個垂直價差單 (Vertical Spread) 組成的:

- 看跌的 Call 價差單 (Bear Call Spread): 賣出一口價外 (OTM) 的 Call,同時買入一口履約價更高的 Call 來保護。這個組合在股價下跌或盤整時獲利。

- 看漲的 Put 價差單 (Bull Put Spread): 賣出一口價外 (OTM) 的 Put,同時買入一口履約價更低的 Put 來保護。這個組合在股價上漲或盤整時獲利。

將這兩個「翅膀」組合起來,就形成了 Iron Condor。只要到期時股價收在您賣出的 Call 與 Put 履約價之間,您就能賺取全部的權利金淨收入。

建立 Iron Condor 的4個步驟與保證金計算

假設某檔股票目前股價為 $100,您預期一個月後股價會落在 $90 到 $110 之間。

- 賣出 OTM Put:賣出一口履約價 $90 的 Put。

- 買入更遠的 OTM Put:買進一口履約價 $85 的 Put 作為保險。(這組成了 Bull Put Spread)

- 賣出 OTM Call:賣出一口履約價 $110 的 Call。

- 買入更遠的 OTM Call:買進一口履約價 $115 的 Call 作為保險。(這組成了 Bear Call Spread)

最大獲利:您一開始收到的淨權利金總額。

最大虧損 (保證金):兩個履約價之間的價差減去您收到的淨權利金。以上例來說,價差是 $5 ($90-$85 或 $115-$110),若收到淨權利金 $1.5,最大虧損就是 $5 – $1.5 = $3.5。

想了解更多關於 Iron Condor 的實際應用,可以參考權威財經網站 Investopedia 的詳細說明。

Iron Condor 的風險管理:如何應對股價突破區間的調整技巧

市場走勢不會永遠如預期。當股價接近或突破您設定的區間時,就需要採取行動:

- 提前平倉:最簡單的方式。當您已實現 50% 的最大利潤時,可以考慮提前平倉出場,無需等到到期日,這能有效降低風險。

- 向上或向下滾動 (Rolling):如果股價挑戰了某一邊,例如上漲逼近 $110,您可以將整個 Iron Condor 部位「滾動」到未來一個月、更高履約價的合約,這通常能讓您在不虧損甚至小賺的情況下,換取更多時間與空間。

- 調整被挑戰的一邊:只調整被挑戰的價差單。例如,當股價上漲時,平倉原本的 Bear Call Spread,並建立一個新的、履約價更高的 Bear Call Spread。

高風險高倍獲利傳說:蔡森的期權滾量法是什麼?

在台灣的選擇權交易圈,「期權滾量法」是一個充滿傳奇色彩的名詞,它與極高的獲利潛力和同等的風險劃上等號。這個方法的核心精神在於「用獲利來加碼」,實現利潤的指數級增長。

揭秘滾量法:以獲利加碼,放大槓桿的操作心法

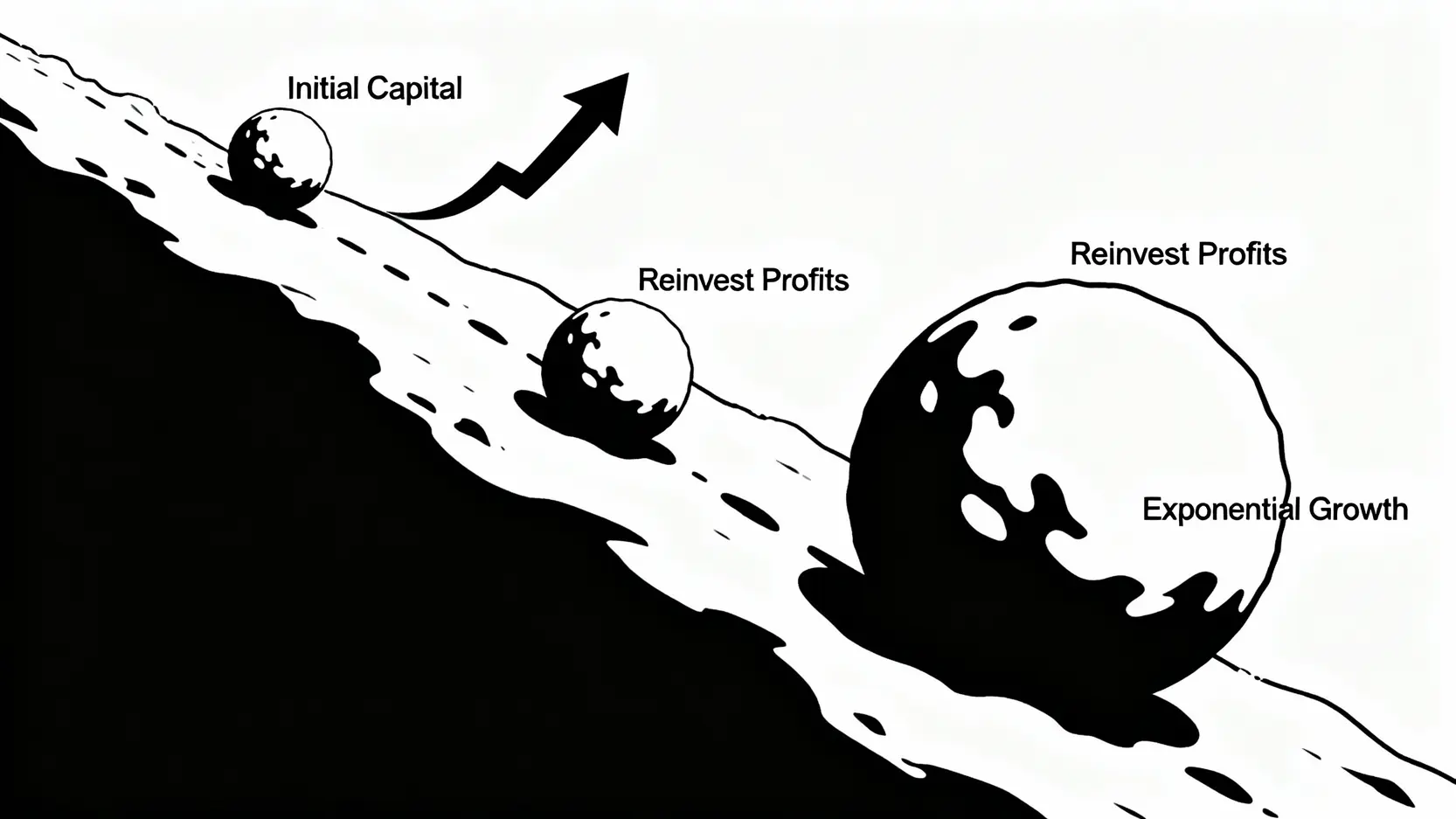

滾量法的操作邏輯如下:

- 初期判斷:交易者對市場未來走勢有極強烈的方向性看法(例如,認為指數將在幾天內大漲超過 500 點)。

- 建立基本部位:投入一筆「即使歸零也不心疼」的資金,買入深度價外的 Call 或 Put。例如,用 2 萬台幣買入 20 口履約價很遠的週選擇權 Call。

- 獲利加碼:當市場如預期發動,您手上的價外選擇權價值翻倍(例如,從 2 萬變成 4 萬),立刻將全部獲利(4 萬)再次投入,買入更多口的選擇權。

- 重複滾動:持續重複步驟 3,只要行情持續,您的部位規模和獲利會像雪球一樣越滾越大,可能在短時間內創造數十倍甚至上百倍的報酬。

這個方法的精髓在於,您只用最初投入的母金承擔風險,後續加碼的都是市場給您的利潤。

滾量法的巨大潛力與潛在風險評估

巨大潛力:在明確的趨勢行情中,滾量法能創造驚人的報酬率。市場上許多一夜致富的傳說,多半與此類操作有關。

潛在風險:

- 歸零風險:這是最大的風險。只要行情不如預期,或在您加碼後出現逆轉,您投入的所有資金(包含母金與獲利)可能在極短時間內化為烏有。

- 時機要求極高:滾量法對進場和加碼的時機判斷要求極為苛刻。太早進場,會被時間價值耗損;太晚進場,趨勢可能已經結束。

- 心理壓力巨大:看著帳面利潤快速增長又可能瞬間消失,對交易者的心理素質是極大的考驗。

我適合使用期權滾量法嗎?三大前提自我檢視

在嘗試這個高風險策略前,請務必誠實地問自己:

- 資金管理:您是否使用一筆虧損後完全不影響生活的閒錢?

- 市場判斷力:您是否有足夠的經驗和分析能力,能高度自信地判斷出大行情的來臨?

- 心理素質:您能否承受部位價值劇烈波動,甚至快速歸零的心理衝擊?

如果以上任何一個問題的答案是否定的,那麼期權滾量法可能不適合您。對於初學者,更應從穩健的策略開始。想了解更多期權基礎,可以參考我們的期權入門教學文章。

策略比較總結:我該用哪種期權策略?

了解了各種策略後,關鍵問題來了:在不同的市場狀況下,我該如何選擇最適合的工具?

一張圖看懂:不同市況下的最佳期權策略選擇

為了方便您理解,我們將不同策略與其適用的市場狀況整理成下表:

| 市場預期 | 推薦策略 | 核心邏輯 | 適合的投資人 |

|---|---|---|---|

| 劇烈波動 (但不確定方向) | 買入跨式 (Long Straddle) | 買進波動率,賭大行情 | 風險偏好高,能承受權利金全部損失 |

| 區間盤整 (波動率高→低) | Iron Condor | 賣出時間價值,穩健收租 | 風險偏好中等,追求穩定現金流 |

| 極強趨勢 (方向明確) | 期權滾量法 | 用利潤加碼,極大化槓桿 | 風險偏好極高,經驗豐富的交易者 |

| 風平浪靜 (波動率極低) | 賣出跨式 (Short Straddle) | 賭市場絕對平靜 | 專業交易者,資金雄厚,風險承受力無限 |

風險與報酬光譜:跨式 vs. Iron Condor vs. 滾量法

- 風險最低:Iron Condor。因其買入的遠端選擇權提供了保護,最大虧損是固定的。

- 風險中等:買入跨式。最大虧損為付出的權利金,也是固定的,但歸零機率不低。

- 風險最高:期權滾量法 & 賣出跨式。前者有頻繁的歸零風險;後者則面臨無限虧損的可能。

在報酬潛力上,則幾乎是風險的鏡像:期權滾量法潛力最大,其次是跨式策略,而 Iron Condor 的單筆獲利潛力最低,但追求的是長期穩定的勝率。

結論

總結來說,期權策略是提升交易維度的強大工具。跨式期權適合用來捕捉財報或重大事件引發的劇烈波動,Iron Condor期權則是在盤整市中穩健收取權利金的利器,而期權滾量法則是在您看對大方向時,極大化獲利的積極手段。沒有最好的策略,只有最適合當下市場和您個人風險承受度的策略。建議可以從風險較低的 Iron Condor 開始練習,並充分了解選擇權IV隱含波動率的重要性,逐步建立您的期權策略武器庫,實現長期穩定的交易獲利。

常見問題 (FAQ)

Q:操作期權策略需要多少保證金?

A:這取決於您使用的策略。對於買方策略(如 Long Straddle),您需要支付的成本就是權利金總額,這也是您的最大虧損,不需額外保證金。對於賣方策略(如 Short Straddle 或 Iron Condor),券商會要求您存入一筆保證金來確保您有能力履行義務。Iron Condor 因為有買入選擇權作保護,所需保證金遠低於 Short Straddle。

Q:如果我的 Iron Condor 一邊的價差被挑戰了該怎麼辦?

A:當股價逼近您賣出的 Call 或 Put 履約價時,稱為「被挑戰」。首先不要慌張,您有幾種選擇:1. 如果距離到期日還久,可以觀察等待,有時股價會自行拉回。2. 提前平倉,鎖定部分利潤或接受小額虧損。3. 進行調整,例如將被挑戰的那一邊的價差單「滾動」到更遠的履約價,以擴大獲利區間。

Q:「期權滾量法」適合新手嗎?有什麼替代方案?

A:絕對不適合新手。期權滾量法要求極高的市場判斷力和強大的心理素質,新手貿然嘗試幾乎必定失敗。作為替代方案,如果您強烈看多或看空,可以考慮使用風險較低的「買入價差單 (Debit Spread)」,例如 Bull Call Spread 或 Bear Put Spread。這類策略虧損有限,但仍能享受方向看對時的槓桿利潤。

Q:在這些策略中,隱含波動率 (IV) 扮演什麼角色?

A:隱含波動率(IV)是決定期權價格(權利金)的關鍵因素。對於買方策略(如 Long Straddle),您希望在 IV 低時進場,然後期待 IV 隨著市場波動而飆升,這樣您的權利金價值才會大漲。對於賣方策略(如 Iron Condor),您則希望在 IV 高的時候進場(此時權利金最貴),然後隨著市場回歸平靜,IV 下降,您就能賺取權利金衰退的價值。