您是否曾好奇,為何有些股票或金融商品總能維持良好的買賣流動性,而有些卻難以成交?這背後的關鍵推手,正是「法人造市」制度。對於想深入了解市場運作的投資人來說,理解造市義務不僅能幫助您判斷商品流動性,更能洞悉專業機構的操盤邏輯。本文將帶您深入了解專業的法人機構如何扮演市場的潤滑劑,從他們必須承擔的責任、嚴格遵守的造市規則,到確保自身穩健經營的造市避險策略,為您完整揭開造市者的神秘面紗。

什麼是法人造市?為何市場需要它?

想像一下,當你想買進或賣出一檔股票時,卻發現市場上空蕩蕩,買家出價太低,賣家掛價又太高,完全無法順利成交。這種缺乏效率的市場,會讓投資人望之卻步。而「法人造市者」(Market Maker)的存在,就是為了解決這個問題。

造市者的核心角色:提供市場流動性的關鍵推手

法人造市者的核心角色,就是為特定的金融商品(如股票、期貨、權證)同時提供「買進報價(Bid)」與「賣出報價(Ask)」,確保市場上隨時都有可供交易的對象。他們就像是市場中的「柑仔店」,永遠敞開大門,無論您想買還是想賣,都能找到交易對手。

這個角色的存在,大幅提升了市場流動性,也就是資產能夠在不顯著影響市價的情況下,快速買賣變現的能力。一個具備高流動性的市場,通常有以下優點:

- 👍 交易效率高: 投資人可以快速、順利地完成買賣,不用擔心掛單後石沉大海。

- 👍 價格穩定性佳: 由於買賣盤口密集,單一筆交易較不容易造成價格劇烈波動。

- 👍 交易成本低: 流動性好的商品,其買賣價差(Bid-Ask Spread)通常較窄,降低了投資人的隱性交易成本。

哪些機構能成為造市者?從券商自營部到特定法人

在台灣,並非任何機構都能擔任造市者。主管機關為了確保市場穩定,設有嚴格的資格審核。一般來說,具備造市者資格的機構主要為:

- 證券自營商: 這是最主要的造市者類型,各大券商的自營部門會申請擔任特定股票或權證的造市者。

- 期貨自營商: 針對期貨與選擇權商品,由具備資格的期貨商擔任造市角色。

- 其他經主管機關核准之法人: 在特定情況下,也可能會有其他專業投資機構獲准參與造市。

這些機構通常擁有雄厚的資本、專業的研究團隊與精密的交易系統,才能夠承擔起造市所需面對的風險與義務。

造市義務 vs. 造市規則:深入剖析法人造市的兩大核心規範

成為造市者不僅是權利,更伴隨著嚴格的責任。為了確保市場公平與效率,「造市義務」與「造市規則」是所有造市者都必須遵守的兩大核心規範。這兩者相輔相成,共同構成了法人造市制度的基石。

【造市義務】不間斷報價與買賣價差限制的責任

「造市義務」是造市者最基本的職責,主要體現在兩個層面:

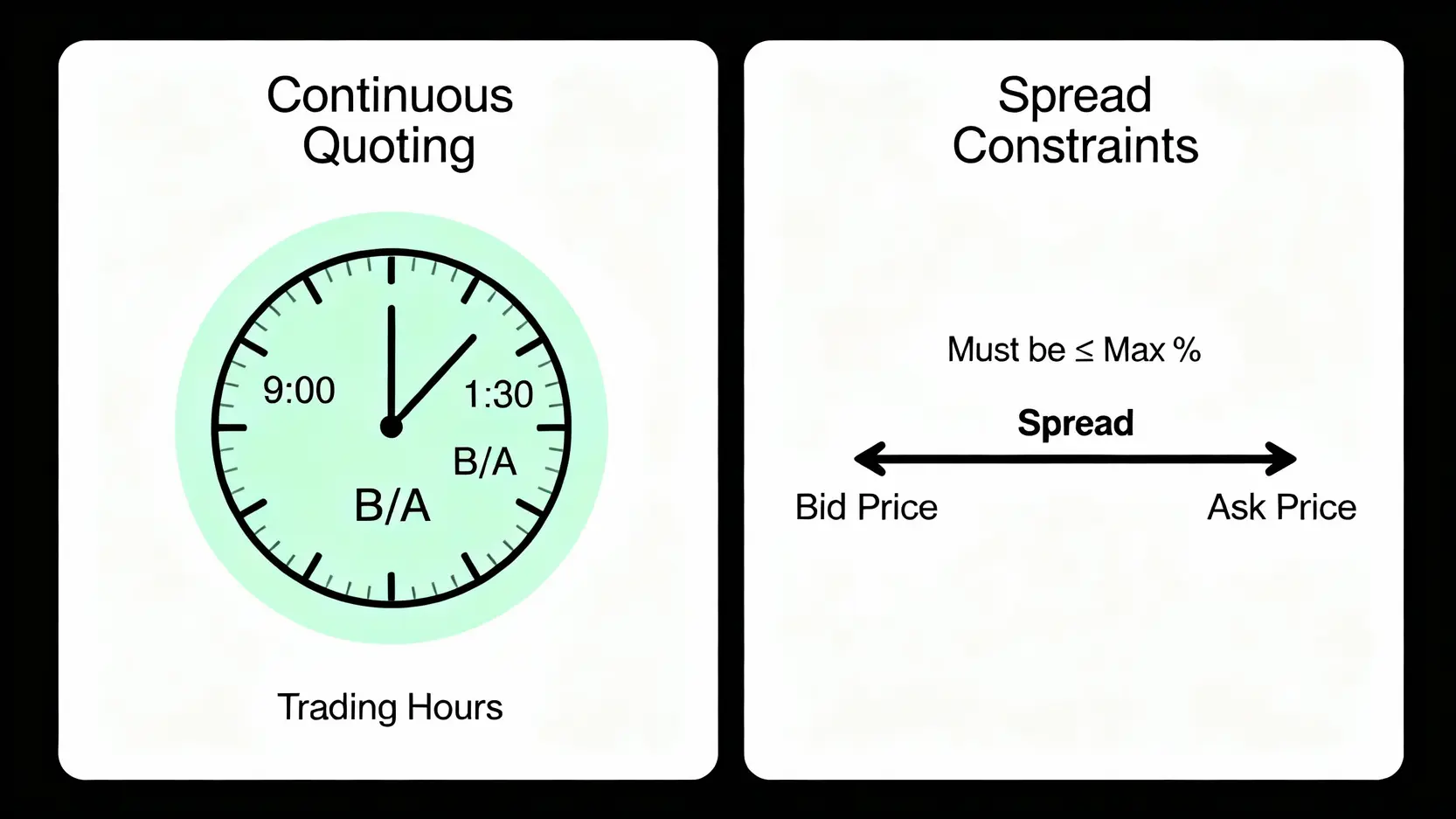

- 持續報價義務(Continuous Quoting): 造市者必須在交易所規定的交易時間內(通常是開盤後5分鐘至收盤),為其負責的商品持續提供買進與賣出雙邊報價。這意味著不能隨意撤單或停止報價,確保市場隨時都有流動性。

- 報價價差限制(Spread Constraints): 造市者提供的買賣報價之間,其價差不得超過規定的上限。例如,規定最大價差為5%,造市者的賣出價就不能比買進價高出5%以上。此舉是為了防止造市者利用獨佔地位剝削投資人,確保交易成本的合理性。

此外,造市者還必須維持一定的「報價數量」,確保市場上有足夠的交易深度,能承受一定規模的買賣壓力。

【造市規則】台灣證交所與期交所的具體作業辦法

「造市規則」則是交易所制定的具體執行細則,用以規範造市者的所有行為。台灣的兩大主要交易所——台灣證券交易所(TWSE)與台灣期貨交易所(TAIFEX)——都訂有詳細的作業辦法。這些規則是確保法人造市制度順利運作的法律保障。

您可以參考臺灣證券交易所股份有限公司股票造市者作業辦法,了解更詳細的官方規定。

以下簡單比較股票市場與期貨市場在造市規則上的主要差異:

| 項目 | 股票市場(以上市公司為例) | 期貨市場(以個股期貨為例) |

|---|---|---|

| 主管機關 | 台灣證券交易所(TWSE) | 台灣期貨交易所(TAIFEX) |

| 主要標的 | 流動性較差但體質良好的上市公司股票、ETF、創新板股票 | 指數期貨、股票期貨、選擇權等衍生性商品 |

| 價差規範 | 通常以「百分比」作為最大價差限制 | 通常以「最小升降單位(Tick)」作為價差限制 |

| 獎勵措施 | 交易經手費減免、獎勵金 | 交易經手費減免 |

造市者的獲利與風險:造市避險策略解析

天下沒有白吃的午餐。法人機構投入大量資源進行造市,自然是為了獲利。然而,承擔造市義務的同時,也意味著將自身暴露在市場價格波動的風險之中。因此,一套成熟的「造市避險」策略,是所有造市者能否生存與獲利的關鍵。

買賣價差之外,造市者如何穩定獲利?

造市者的主要獲利來源有二:

- 買賣價差(Bid-Ask Spread): 這是最直接的利潤。造市者以較低的買價(Bid)向市場買入,再以較高的賣價(Ask)賣出給市場,從中賺取微小的價差。透過一天當中成千上萬次的交易,積少成多,形成穩定的現金流。

- 交易所獎勵: 為了鼓勵法人機構積極參與造市,交易所會提供手續費減免或現金獎勵等誘因,這也成為造市者收入的一部分。

值得注意的是,造市者的目標並非預測市場漲跌,而是透過高頻率的雙邊報價,賺取中立的價差利潤。這種商業模式更像是「做莊家」或「收過路費」,而非傳統的方向性交易。

為何需要避險?Delta 中性與其他常見的造市避險模型

造市者最大的風險來自於「庫存風險」(Inventory Risk)。當市場出現單邊行情(例如持續大漲或大跌),造市者會被迫不斷買入(下跌時)或賣出(上漲時)庫存,導致手中累積大量單向部位。一旦市場反轉,這些庫存將帶來巨大虧損。

為了管理這種風險,「造市避險」就顯得至關重要。其中,最核心的策略之一就是「Delta 中性避險」(Delta-Neutral Hedging)。

這個概念源於選擇權定價,簡單來說:

- Delta值: 代表標的資產價格每變動1元,衍生性商品(如權證或期貨)價格會變動多少。例如,Delta 為 0.5,表示股票漲1元,權證價格漲0.5元。

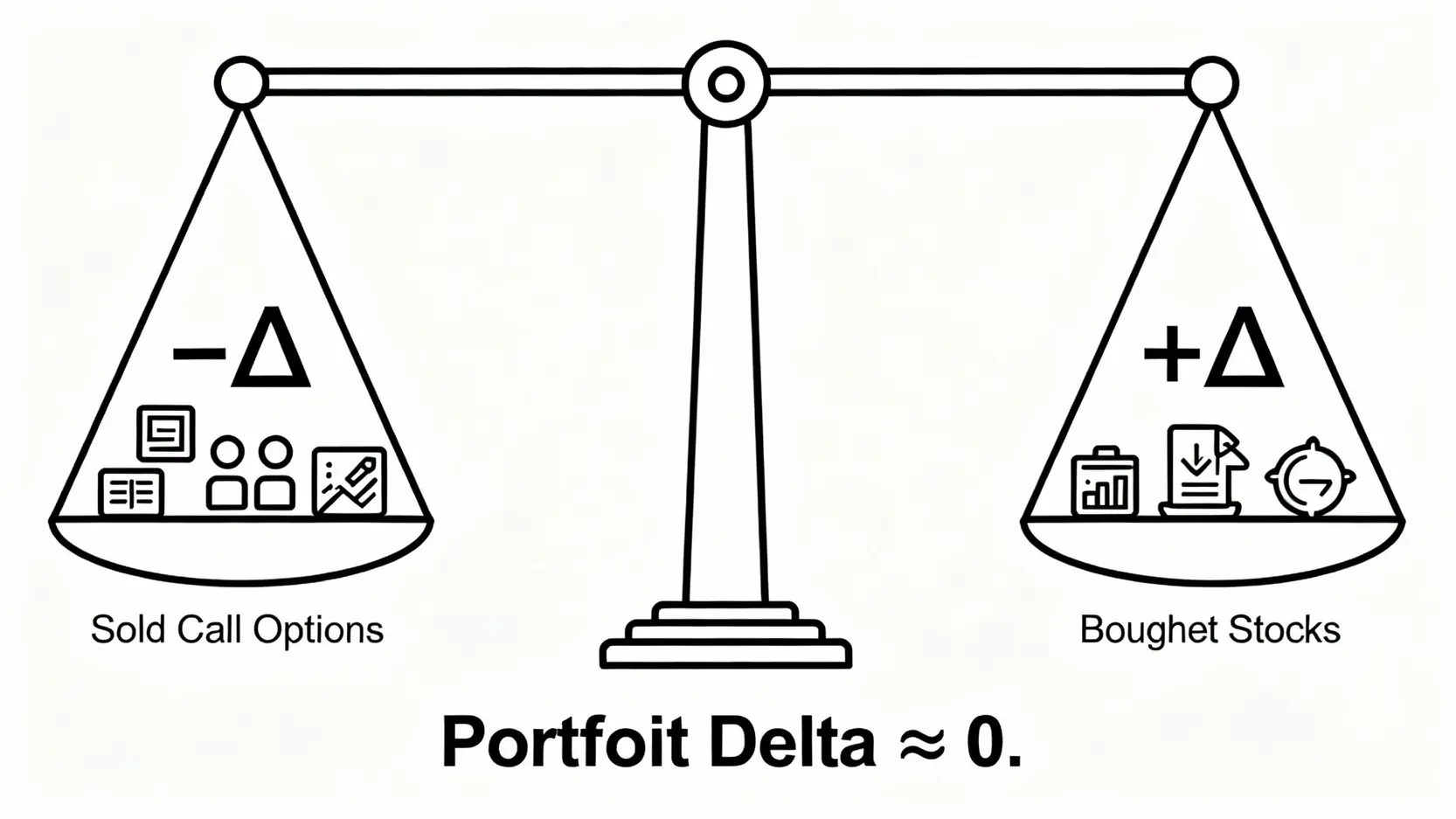

- Delta 中性: 指的是透過買賣「標的資產」(如現貨股票)來沖銷手中衍生性商品部位的 Delta 風險,讓整體投資組合的 Delta 值趨近於零。

舉個例子,一位權證造市者賣出了100張 Delta 為 0.5 的認購權證。為了避險,他需要在現貨市場買進 50張(100 * 0.5)股票。如此一來,無論股價上漲或下跌,他權證部位的虧損(或獲利)都能被現貨股票的獲利(或虧損)大致抵銷,從而鎖定來自價差與時間價值流逝的利潤,規避掉方向性風險。這對於理解動態避險策略非常有幫助。

除了 Delta 中性,造市者還會運用更複雜的模型來管理 Vega(波動率風險)和 Gamma(Delta變動風險)等,以建立一個全方位的風險控管系統。

結論

總結來說,法人造市是維持金融市場健康運作的基石。透過嚴謹的「造市規則」與明確的「造市義務」,這些專業機構為市場注入了不可或缺的流動性與穩定性。而高效率的「造市避險」策略,更是他們能夠在瞬息萬變的市場中持續履行職責、穩健經營的根本保障。對於一般投資者而言,了解法人造市的運作模式,不僅能幫助您選擇流動性更佳的投資標的,更能讓您對市場價格的形成機制有更全面、更深刻的洞察。

關於法人造市的常見問答 (FAQ)

Q:造市者不履行造市義務會有什麼後果?

A:交易所會對未履行義務的造市者進行處罰。初犯可能會收到警告或罰款;如果情況嚴重或屢次違規,交易所可以暫停甚至取消其造市者資格。這不僅會帶來金錢損失,更會嚴重損害該機構的市場信譽。

Q:一般投資人能從造市者的行為中看出什麼市場訊號嗎?

A:可以,但需要謹慎解讀。例如,當您發現某個商品的買賣價差突然顯著擴大,可能意味著市場不確定性增加,連專業的造市者都在擴大利潤邊際以應對潛在風險。反之,如果價差持續穩定且掛單量充足,則代表市場處於相對健康穩定的狀態。但切忌將造市者的單一行為當作買賣決策的唯一依據。

Q:權證的造市規則和一般股票有何不同?

A:權證的造市更為複雜且嚴格。由於權證是衍生性商品,其價格受標的股價、剩餘天期、波動率等多重因素影響。因此,權證造市者除了要遵守基本的報價義務外,還必須依據精密的定價模型(如 Black-Scholes Model)進行報價與動態避險,其專業性與技術門檻遠高於一般股票造市。

Q:法人造市和「主力拉抬」有什麼不同?

A:兩者有本質上的區別。法人造市是受主管機關監管的合法行為,其核心目標是「提供流動性」並賺取合理的買賣價差,行為模式是同時掛出買單與賣單。而「主力拉抬」通常指特定大戶為了拉高出貨或打壓吸籌,而進行的單方向、影響價格的交易,這類行為可能涉及市場操縱,是違法的。