想透過槓桿型ETF在市場上獲得超額報酬,卻被複雜的「槓桿ETF簽署」流程卡住了嗎?許多投資人看好槓桿ETF的潛力,但對其高風險特性與「槓桿風險預告書」的內容感到困惑。槓桿型ETF就像一把鋒利的雙面刃,用得好能讓獲利加倍,但若不熟悉其規則,虧損也同樣會加倍放大。本文將帶你從頭了解槓桿型ETF是什麼,並提供詳細的簽署流程教學,讓你安全地踏出高槓桿投資的第一步。

槓桿型ETF是什麼?為何它像一把雙面刃?

槓桿型ETF,全名為「槓桿型指數股票型基金」,是一種追蹤特定指數(例如台灣50指數)單日報酬率「倍數」的金融商品。簡單來說,如果你買進一檔2倍槓桿的ETF,當追蹤的指數當天上漲1%,理論上這檔ETF會上漲2%;反之,若指數下跌1%,ETF則會下跌2%。這種放大效果,就是它最大的魅力與風險所在。

與傳統的指數股票型基金 (ETF)不同,槓桿型ETF透過運用期貨、交換合約(Swap)等衍生性金融工具來達到槓桿效果,其結構遠比想像中複雜。

槓桿ETF的運作原理:每日重設的複利與耗損效應

要掌握槓桿型ETF,最關鍵的核心概念就是「每日重設」(Daily Resetting)。這代表槓桿倍數的計算基礎是「每一天」的報酬率,而非一段時間的累積報酬率。這個機制會產生兩個非常重要的效果:

- 複利效應(Compounding Effect):在連續上漲的行情中,每日重設會讓你的獲利產生複利效果,漲得比預期還多。例如,指數連續兩天漲10%,你的2倍槓桿ETF總報酬會是 (1.2 * 1.2) – 1 = 44%,高於指數總報酬21%的兩倍(42%)。

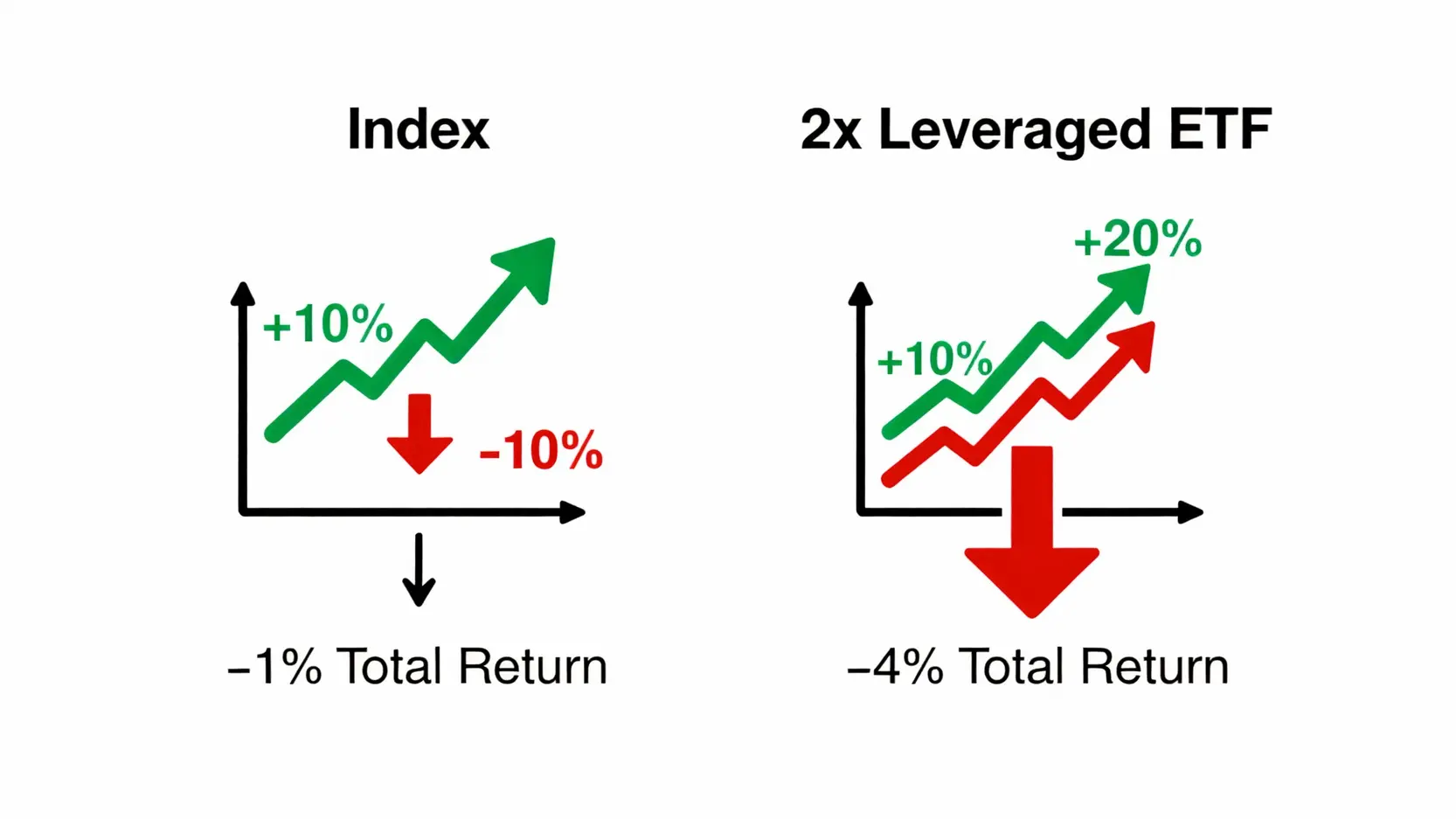

- 耗損效應(Volatility Decay):在盤整或震盪的行情中,每日重設會不斷侵蝕基金的淨值,造成所謂的「耗損」。舉例來說,指數第一天漲10%,第二天跌10%,指數的總報酬是 (1.1 * 0.9) – 1 = -1%。但你的2倍槓桿ETF,第一天漲20%,第二天跌20%,總報酬會是 (1.2 * 0.8) – 1 = -4%。即使指數最終回到原點,你的ETF淨值已經默默虧損了。

正是這個耗損特性,決定了槓桿型ETF的宿命:它是一個短線交易工具,而非長期投資選項。

優點 vs. 致命缺點:為何不適合長期持有?

讓我們用一個表格來清楚比較槓桿型ETF的優劣勢:

| 優點 | 致命缺點 |

|---|---|

| ✅ 放大獲利:在看對方向時,能快速放大單日報酬。 | ❌ 加倍虧損:市場走勢不如預期時,虧損速度也加倍。 |

| ✅ 交易方便:如同一般股票,在集中市場撮合,流動性高。 | ❌ 內扣費用高:管理費與操作衍生性商品的成本通常高於一般ETF。 |

| ✅ 資金效率高:用較少的本金參與市場更大的波動。 | ❌ 耗損風險:盤整行情下,淨值會因每日重設而持續減少。 |

| ✅ 多空皆宜:除了做多的槓桿型ETF,也有反向型ETF可在跌勢中獲利。 | ❌ 不適合長期持有:時間是槓桿ETF最大的敵人,與傳統的價值投資理念背道而馳。 |

為何需要簽署「槓桿風險預告書」?搞懂主管機關的保護機制

正是因為槓桿型ETF的高風險特性與複雜的運作機制,為了保護投資人,台灣主管機關(金融監督管理委員會)規定,投資人在交易這類商品前,必須簽署「槓桿風險預告書」。這份文件就像是操作危險機械前的「安全守則」,確保你已經充分被告知所有潛在風險,並且是基於自己的意願進行投資。

「槓桿風險預告書」核心內容解析:到底預告了哪些風險?

雖然各家券商的文字可能略有不同,但「槓桿風險預告書」的核心內容大同小異,主要會揭露以下幾點:

- 槓桿風險:明確告知投資組合的價值波動將大於所追蹤的指數。

- 每日重設與複利偏離風險:強調基金追求的是「單日」槓桿報酬,長期累積報酬率可能會偏離標的指數累積報酬率的槓桿倍數。

- 交易對手風險:揭示ETF為了達到槓桿效果,會與金融機構進行衍生性商品交易,若該機構違約,可能影響基金表現。

- 流動性與追蹤誤差風險:說明市場流動性不足或基金操作可能導致ETF市價與淨值產生折溢價或追蹤誤差。

- 費用影響:提醒投資人相關的經理費、保管費等內扣費用會侵蝕投資報酬。

不簽署會怎樣?完成槓桿ETF簽署的資格與條件

如果不簽署槓桿風險預告書,結果很簡單:你的交易系統會直接禁止你下單買進任何槓桿型或反向型ETF。這是一道強制性的安全閥。

要完成簽署,投資人必須滿足以下基本資格:

- 年滿20歲,具備完全行為能力。

- 已開立證券戶。

- 非美國稅務居民身份(部分券商規定)。

此外,部分券商可能會有更嚴格的內部風控要求,例如要求投資人有一定的交易經驗等。

手把手教學:線上完成槓桿ETF簽署的完整步驟

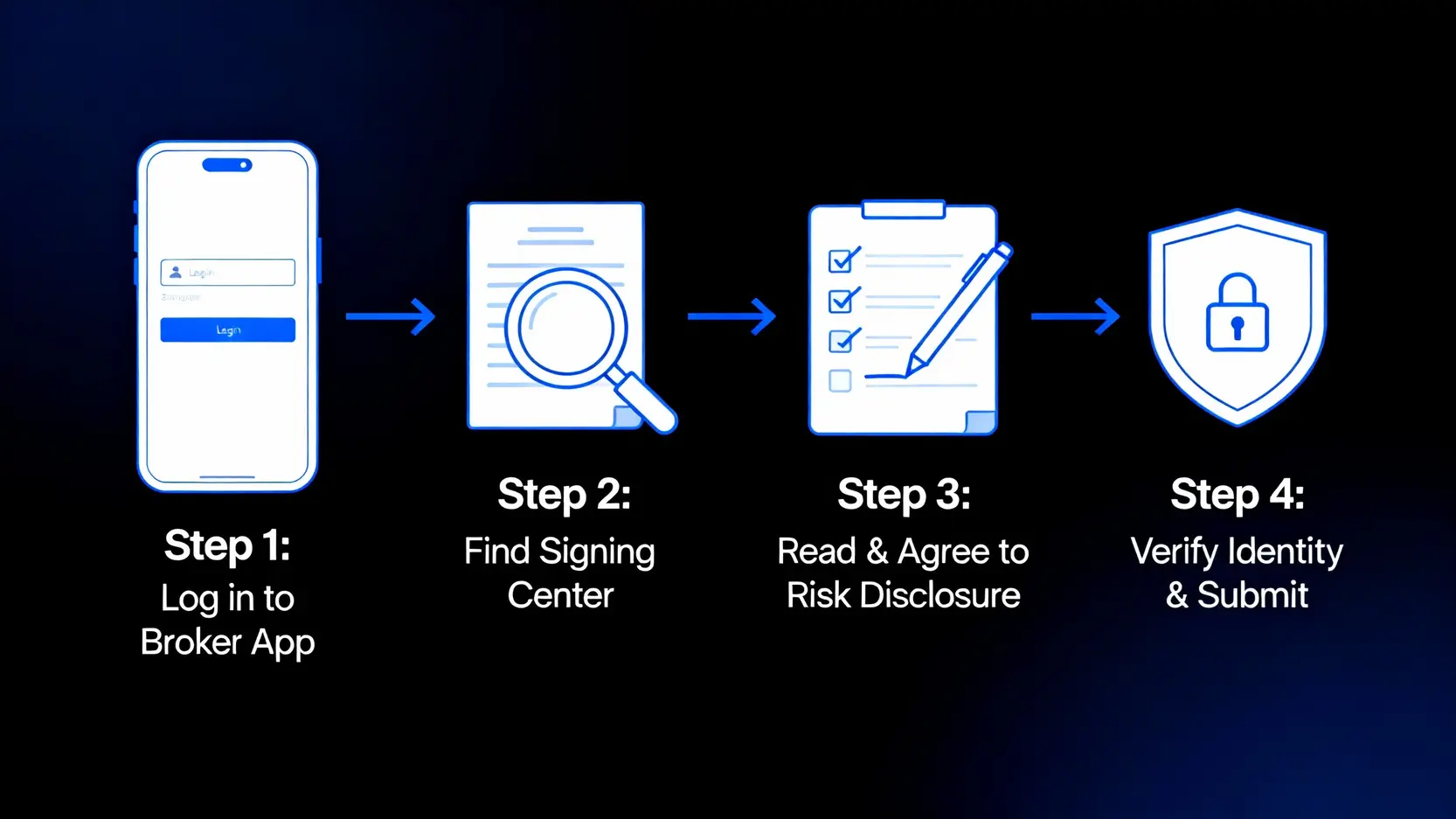

現在的券商系統都非常方便,要完成槓桿ETF簽署,幾乎都能在線上幾分鐘搞定。以下以通用流程為例,帶你一步步操作(各家APP介面略有不同,但邏輯相似):

步驟一:登入你的券商APP或電腦版軟體

首先,打開你常用的券商下單APP(例如元大、富邦、國泰、玉山等)或電腦版的交易軟體,並登入你的帳戶。

步驟二:找到「簽署中心」或「文件簽署」入口

這個功能通常會放在「個人設定」、「我的帳戶」、「客戶服務」或「線上服務」等選單中。關鍵字是尋找「簽署」、「同意書」或「風險預告書」等相關字眼。

步驟三:勾選並閱讀「槓桿/反向型ETF風險預告書」

在簽署中心的文件列表中,找到「槓桿及反向指數股票型基金受益憑證交易風險預告書」。點擊進去後,請務必花幾分鐘時間,逐條閱讀其中的內容。這不是走過場,而是真正理解你將要面對的風險。閱讀完畢後,在「我已詳閱並同意」等選項前打勾。

步驟四:完成身份驗證並送出申請

最後一步,系統通常會要求你輸入交易密碼或使用電子憑證進行身份驗證,確認是你本人所為。輸入完成後,點擊「確認」或「送出」,就完成了整個簽署流程。通常送出後很快就會生效,部分券商可能需要一個工作天。

開始交易前,你適合投資槓桿型ETF嗎?

完成了槓桿ETF簽署,不代表你應該立刻衝進市場。在下第一筆單前,請先冷靜評估自己是否為適合的投資者。

適合的投資者類型:短線交易者與積極型投資人

槓桿型ETF的特性,決定了它更適合以下兩類投資人:

- 短線交易者:對市場短期趨勢有明確判斷,能快進快出,目標是賺取日內或數日內的價差。他們能嚴格執行停損,不會將短線交易變成意外的「長期套牢」。

- 積極型投資人:風險承受能力極高,了解槓桿工具的風險,並將其作為整體投資組合中策略性的一小部分,例如短期避險或投機。

如果你是追求穩定增長的存股族,或是無法每日看盤的上班族,那麼槓桿型ETF很可能不是你的菜。

常見的槓桿型ETF投資策略與避險技巧

對於適合的投資者,槓桿型ETF可以是非常靈活的工具。以下是一些常見的應用策略:

- 順勢追擊:當市場出現明確的強勢多頭或空頭訊號時(例如突破關鍵價位、重大利多/空消息),利用槓桿ETF放大該趨勢的短期獲利。

- 事件驅動交易:針對特定事件,如財報公佈、利率決議等,進行短期方向性押注。

- 避險操作:當你持有大量多頭部位,但預期市場可能出現短暫回檔時,可以買入少量反向型ETF來對沖部分風險,而無需賣出核心持股。

🚨 最重要的技巧:無論採用何種策略,「嚴格設定停損點」是使用槓桿型ETF的最高指導原則。由於虧損會被放大,不設停損的凹單行為將會帶來毀滅性的後果。

結論

槓桿型ETF是為資深投資人設計的強大金融工具,它提供了在短期內放大報酬的可能性,但高報酬的背後永遠伴隨著對等的高風險。本文已帶你深入了解其「每日重設」的運作模式,並詳細說明了完成「槓桿etf簽署」的每一步。請務必在充分理解「槓桿風險預告書」的內容後,再根據自身的風險承受能力與交易紀律,做出最明智的投資決策。完成簽署只是起點,真正的挑戰在於如何駕馭這把市場的雙面刃。

關於槓桿型ETF的常見問題 (FAQ)

Q:槓桿風險預告書簽署後,多久才能開始交易?

A:通常在線上簽署送出後,很快就會生效,大多數券商在幾分鐘到一小時內即可完成。部分情況下,如果遇到系統批次處理,最晚可能需要一個營業日。建議簽署後可以嘗試下一筆小額測試單,確認權限是否已開通。

Q:如果我換一家券商,需要重新簽署嗎?

A:是的,需要。風險預告書的簽署是跟著「券商帳戶」走的。你在A券商簽署了,只代表你可以在A券商交易槓桿型ETF。如果你到B券商開了新戶頭,就必須在B券商的系統中重新簽署一次,才能在B券商下單。

Q:未成年或信用戶可以簽署並交易槓桿型ETF嗎?

A:未成年人(未滿20歲)依法不得開立信用交易戶,也無法簽署風險預告書來交易槓桿型ETF。至於已開立信用交易戶的投資人,只要符合資格,當然可以簽署並交易槓桿型ETF,但要注意的是,使用融資買進槓桿型ETF,等於是「槓桿再加槓桿」,風險極高,務必謹慎為之。

Q:槓桿ETF的內扣費用會不會比較高?

A:會的。一般來說,槓桿型及反向型ETF因為需要操作期貨、交換合約等衍生性商品,其操作成本和管理複雜度都比傳統的市值型ETF來得高,因此內扣的總費用(經理費、保管費等)通常也較高。這也是長期持有會侵蝕績效的原因之一。

Q:所有槓桿ETF都可以當沖嗎?

A:不一定。雖然槓桿型ETF的特性非常適合當日沖銷,但一檔ETF是否被主管機關列為可當沖的標的,還是要以證交所的公告為準。不過,市場上絕大多數成交量較大的槓桿型ETF,通常都具備可現股當沖的資格。