銅,在金融市場上有個響亮的稱號:「銅博士」(Dr. Copper)🎓,因為它的價格波動往往能預示全球經濟的健康狀況。許多敏銳的投資人,都想透過銅期貨來參與市場行情,但常常因為不清楚如何投資銅期貨、看不懂複雜的銅期貨價格走勢而感到猶豫。別擔心,這篇教學就是你的專屬懶人包!我們將從零開始,一步步拆解銅期貨的核心概念、影響價格的關鍵因素,並提供完整的開戶與下單實戰教學,讓你一次搞懂投資銅期貨的眉眉角角。

什麼是銅期貨?新手入門必讀的核心知識

在投入任何市場之前,先搞懂遊戲規則是基本功。銅期貨不像股票那樣直觀,它是一種標準化的金融合約,讓你在未來的特定時間點,用預先約定的價格買入或賣出特定數量的銅。

銅期貨的定義:它不只是商品,更是經濟指標

簡單來說,買賣銅期貨,並不是真的要去買賣實體銅塊。你交易的是一份「權利與義務」。買進一口銅期貨合約,代表你同意在未來某個日期,用約定的價格買進銅;反之,賣出一口合約,則代表你同意賣出。絕大多數的交易者會在合約到期前,透過反向平倉(買進的就賣出,賣出的就買進)來賺取價差,而不會真的進行實物交割。

由於銅是工業生產中不可或缺的原料,廣泛應用於建築、電子、運輸等領域,因此銅的需求量與全球工業活動息息相關。當全球經濟擴張,工廠加速生產,對銅的需求就會增加,推升銅期貨價格;反之,經濟衰退時,需求減少,價格便會下跌。這就是為什麼銅價被視為經濟的「溫度計」,是分析師與投資人判斷全球景氣的重要參考。

為何要投資銅期貨?優點與潛在風險分析

任何投資工具都像一把雙面刃,銅期貨也不例外。了解其優缺點,才能幫助你判斷它是否適合你的投資組合與風險承受能力。

| ✅ 投資銅期貨的優點 | ❌ 潛在風險與挑戰 |

|---|---|

|

|

深度解析:影響銅期貨價格的3大關鍵因素

想在銅期貨市場中獲利,就必須學會解讀影響銅期貨價格走勢的訊號。這些因素彼此交織,共同決定了市場的多空方向。

全球供需關係:從礦產供應、庫存量到主要消費國需求

這是最基本也最核心的因素,就像市場上任何商品一樣,供不應求則價漲,供過於求則價跌。

- 供給端:主要看全球銅礦的產量。智利和秘魯是全球最大的兩個產銅國,當地的罷工活動、礦場意外或政策變動,都可能瞬間衝擊全球供應鏈。此外,冶煉廠的產能、廢銅回收率也是影響供給的重要變數。

- 需求端:中國是全球最大的銅消費國,佔全球總需求的五成以上。因此,中國的經濟數據,特別是房地產、基礎建設及製造業的景氣狀況,對銅價有著決定性的影響。歐美等已開發國家的工業活動復甦情況,同樣是觀察重點。

- 庫存量:全球三大金屬交易所——倫敦金屬交易所(LME)、紐約商品交易所(COMEX)和上海期貨交易所(SHFE)會定期公布銅的庫存數據。庫存下降通常意味著需求強勁,利多銅價;反之,庫存持續攀升則是市場需求疲軟的警訊。

宏觀經濟數據:美元指數、製造業PMI如何影響銅價

銅價不僅反映實體經濟,也受到金融市場的深刻影響。以下兩個數據是投資人必須密切關注的指標:

-

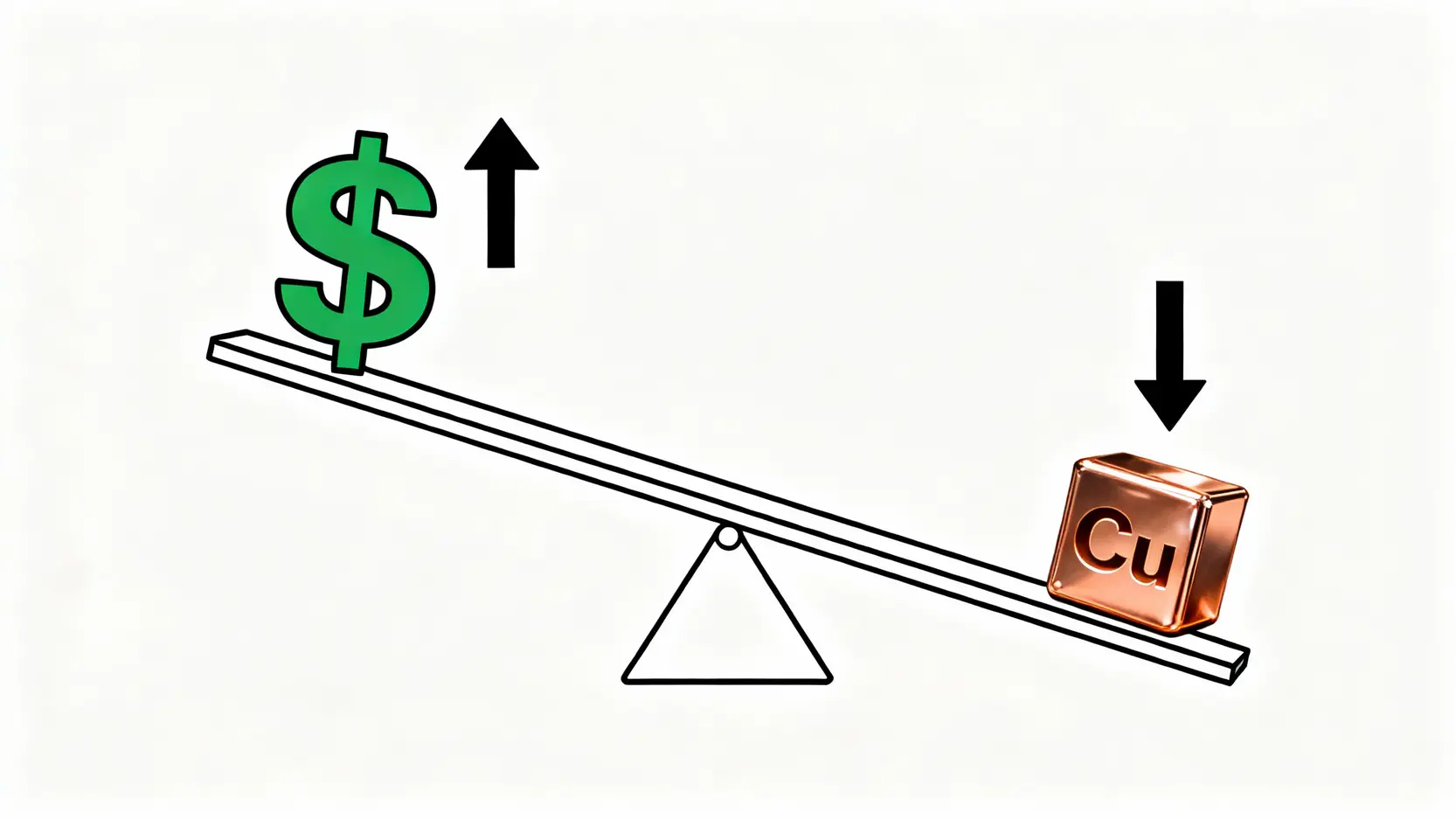

- 美元指數 (DXY):全球大宗商品,包括銅,多以美元計價。因此,美元的強弱與銅價通常呈現「反向關係」。當美元升值時,對於使用其他貨幣的買家來說,購買銅的成本變高了,需求可能因此下降,進而打壓銅價。反之,當美元貶值時,銅價往往會上漲。

- 採購經理人指數 (PMI):PMI是衡量製造業景氣的領先指標。指數高於50代表製造業處於擴張期,低於50則代表萎縮。當主要經濟體(特別是中國、美國、歐元區)的PMI數據強勁時,暗示著工業生產活動熱絡,對銅的需求預期會增加,成為推升銅價的動力。

市場情緒與投機行為:如何解讀持倉報告

除了基本面,市場的集體情緒和大型基金的動向,也會在短期內主導銅期貨價格的波動。美國商品期貨交易委員會(CFTC)每週公布的「交易者持倉報告」(Commitment of Traders, COT Report),就是一個窺探市場情緒的絕佳工具。這份報告會揭露大型投機者(如對沖基金)和商業避險者的多空倉位分佈。如果報告顯示大型投機者的淨多頭倉位持續增加,代表市場看漲氣氛濃厚;反之,若淨空頭倉位增加,則表示市場偏向悲觀。

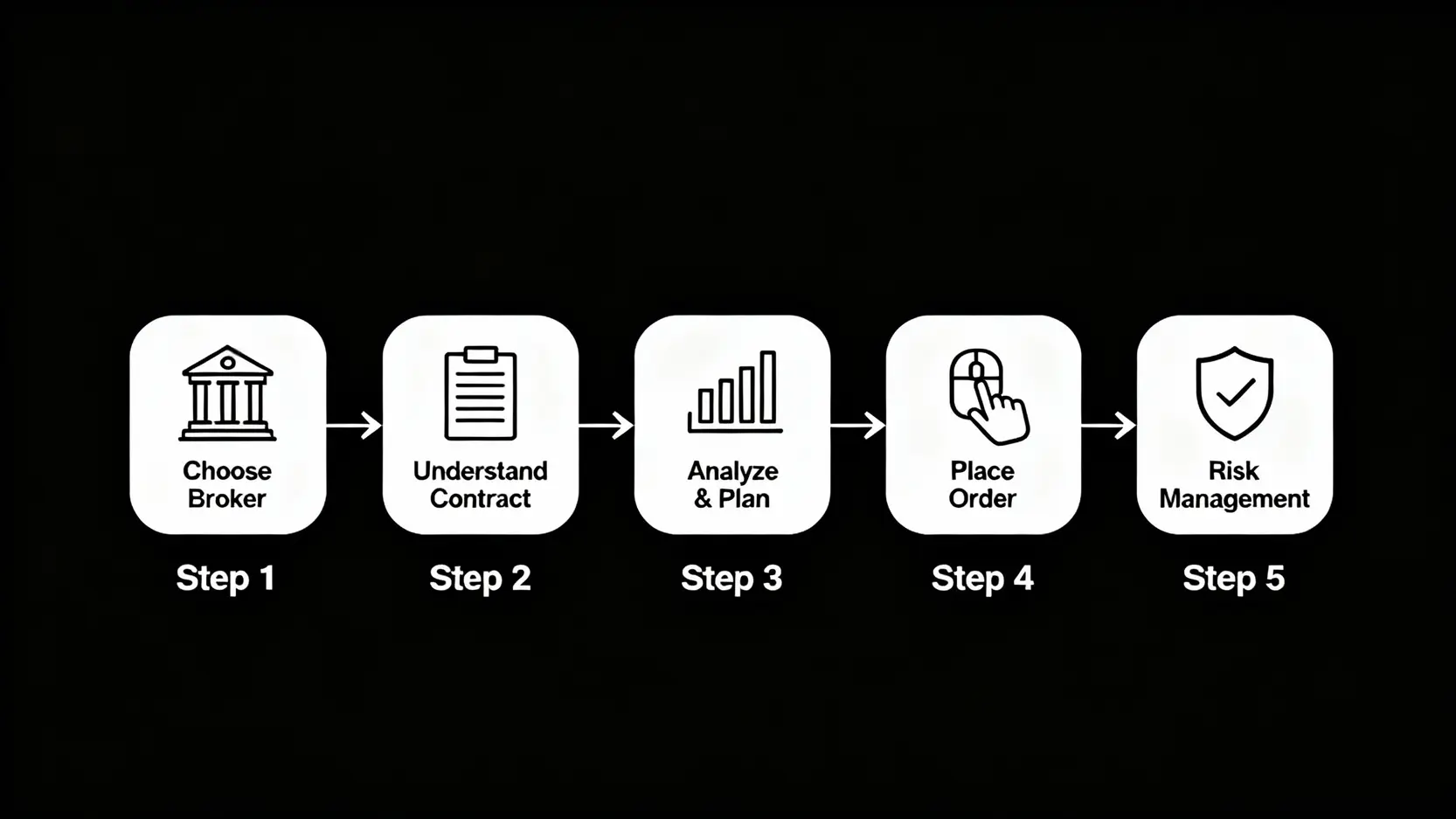

如何投資銅期貨?五步驟實戰教學帶你上手

理論知識都具備後,接下來就是實際操作的環節。跟著以下五個步驟,你就能完成從開戶到下單的完整流程。

第一步:選擇合適的期貨經紀商與線上開戶

選擇一家安全可靠、符合你需求的經紀商是交易的第一步。考量的重點包括:

- 監管牌照:確認經紀商是否受到如美國NFA/CFTC、英國FCA等權威機構的監管。

- 交易成本:比較各家的手續費、點差與出入金費用。

- 交易平台:平台是否穩定、下單速度快、看盤介面是否容易上手。

- 客戶服務:是否有提供中文客服,以及服務的效率與品質如何。

選定後,多數經紀商都提供線上開戶服務,依照指示填寫資料、上傳身份證明文件,通常在1-3個工作天內就能完成審核。

第二步:了解合約規格與保證金制度

在投入資金前,務必搞懂你交易的商品規格。以在CME(芝加哥商業交易所)交易的標準高級銅期貨(代碼:HG)為例,其合約規格重點如下:

| CME 高級銅期貨 (High-Grade Copper) 合約規格 | |

|---|---|

| 交易所 | CME Globex |

| 交易代碼 | HG |

| 合約規格 | 25,000 磅 |

| 報價單位 | 美元 / 磅 |

| 最小跳動點 (Tick) | $0.0005 / 磅 (相當於 $12.50) |

| 保證金 | 依交易所規定浮動(需向經紀商查詢) |

所謂的「保證金」,是你為了交易一口期貨合約,必須先放在帳戶裡的一筆押金,並非交易成本。它分為「初始保證金」(開倉時需要)和「維持保證金」(持倉期間帳戶淨值不得低於此標準)。了解保證金制度是控管期貨投資風險的關鍵。

第三步:分析銅期貨價格走勢與制定交易計畫

千萬不要憑感覺下單!一個完整的交易計畫應包含以下要素:

- 進場理由:你是基於什麼分析(基本面或技術面)決定在此時進場?例如:看到中國PMI數據強勁,判斷需求將增加,決定做多。

- 進場價位:預計在哪個價格點位買入或賣出?

- 目標價位:預期價格會到哪個位置,屆時你將獲利了結?

- 停損價位:如果市場走勢不如預期,在哪個價位必須無條件出場以控制虧損?

有計畫的交易,才能讓你面對市場波動時,保持理性,避免情緒化的決策。

第四步:學習使用交易平台與下單類型

熟悉你的武器是上戰場前的必要準備。在用真實資金下單前,先花時間摸熟交易平台的各項功能,特別是下單介面。常見的下單類型有:

- 市價單 (Market Order):以當下市場最有利的價格立刻成交。優點是保證成交,缺點是成交價可能不如預期,在行情劇烈時容易產生滑價。

- 限價單 (Limit Order):指定一個你願意成交的「特定價格」或「更好價格」來掛單。例如,你想在價格跌到$4.50時買進,就可以掛一張$4.50的限價買單。優點是能精準控制成本,缺點是若價格沒到指定位置,訂單可能不會成交。

- 停損單 (Stop Order):預設一個比市價更差的價格,當市場觸及此價格時,訂單會轉為市價單成交。主要用於停損或突破追價。

第五步:設定停損點,做好風險管理

這是最重要,卻也最常被新手忽略的一步。「停損」是你在期貨市場上長期生存的護身符。 無論你的分析多有信心,市場永遠存在不確定性。設定停損點,等於是為每筆交易買了保險,它能確保當你判斷錯誤時,虧損會被控制在一個可承受的範圍內,讓你保留重回市場的本金。記住:在期貨交易中,活下去比賺大錢更重要。

銅期貨投資常見問題 (FAQ)

投資銅期貨需要準備多少錢?

這取決於你交易的合約類型與當時的保證金要求。以標準銅期貨為例,假設交易所規定的初始保證金是 6,000 美元,那麼你的帳戶裡至少要有這個金額才能開倉交易。但實務上,強烈建議準備比最低保證金多2-3倍的資金,以應對價格波動,避免太快被追繳保證金。例如,準備 15,000 到 20,000 美元來交易一口標準合約,會是比較安全的做法。

銅期貨的交易時間是什麼時候?

銅期貨幾乎是24小時交易。透過CME的Globex電子交易平台,交易時間為週日至週五,每天有短暫的休息時間。對台灣投資人來說,主要的交易時段會落在晚上到凌晨,這段時間通常也是歐美市場最活躍、交易量最大的時候。

除了銅期貨,還有哪些投資銅的方式?

如果你覺得期貨的風險太高,還是有其他方式可以參與銅市場:

- 銅礦公司股票:直接購買上市銅礦公司的股票,例如美國的自由港麥克墨倫公司(Freeport-McMoRan, FCX)。公司股價會隨銅價波動,但也會受自身經營狀況、財報等因素影響。

- 銅ETF(指數股票型基金):例如在美國上市的CPER(United States Copper Index Fund)或JJC(iPath Bloomberg Copper Subindex Total Return ETN)。這些ETF追蹤銅的價格表現,交易方式跟股票一樣,入場門檻較低,也無須處理保證金問題,適合風險承受度較低的投資人。

標準銅期貨和微型銅期貨有什麼不同?

為了讓更多投資人能參與市場,交易所也推出了規模較小的「微型」或「迷你」合約。例如,CME除了標準銅期貨(25,000磅)外,也提供微型銅期貨(Micro Copper, MHG),其合約規格為2,500磅,只有標準合約的1/10。這代表微型合約的保證金要求更低,每個跳動點的價值也更小,非常適合本金不多或剛入門的新手練習與交易。

結論

成功投資銅期貨的關鍵,並非尋找百戰百勝的交易聖杯,而是建立一套完整的知識體系與交易紀律。從理解「銅博士」作為經濟指標的獨特定位,到密切關注影響銅期貨價格的全球供需、宏觀經濟數據,再到嚴格執行包含停損在內的交易計畫,每一步都是不可或缺的環節。這篇指南已為你鋪好一條從觀念到實戰的學習路徑,希望能幫助你建立穩固的投資基礎。現在,不妨從選擇一家受良好監管的經紀商,開設一個模擬帳戶開始,親身體驗如何投資銅期貨,踏出你商品交易的第一步。📈