計畫出國旅遊、海外投資,或是想存美元保值,卻被複雜的美金匯率和換匯手續費搞得頭昏眼花嗎?許多人第一次如何買美元時,常因看不懂「即期/現金匯率」或「買入/賣出價」而換在不理想的價位,甚至被收取額外費用。這篇完整的換美金教學將帶你從零開始,一步步解析美金匯率怎麼看、比較三大換匯管道的優缺點與手續費,讓你第一次買美元就上手,輕鬆換在最划算的價位!

換美金前必懂:秒懂匯率、看對價格才能省錢

在實際掏錢出來換美金之前,最重要的功課就是學會看懂銀行的牌告匯率。這就像去菜市場買菜,總要知道一斤多少錢才不會被坑。匯率看板上密密麻麻的數字其實一點都不可怕,只要掌握幾個核心觀念,你就能立刻判斷哪個價格對自己最有利。

美金匯率怎麼看?一次搞懂「買入/賣出價」與「即期/現金匯率」

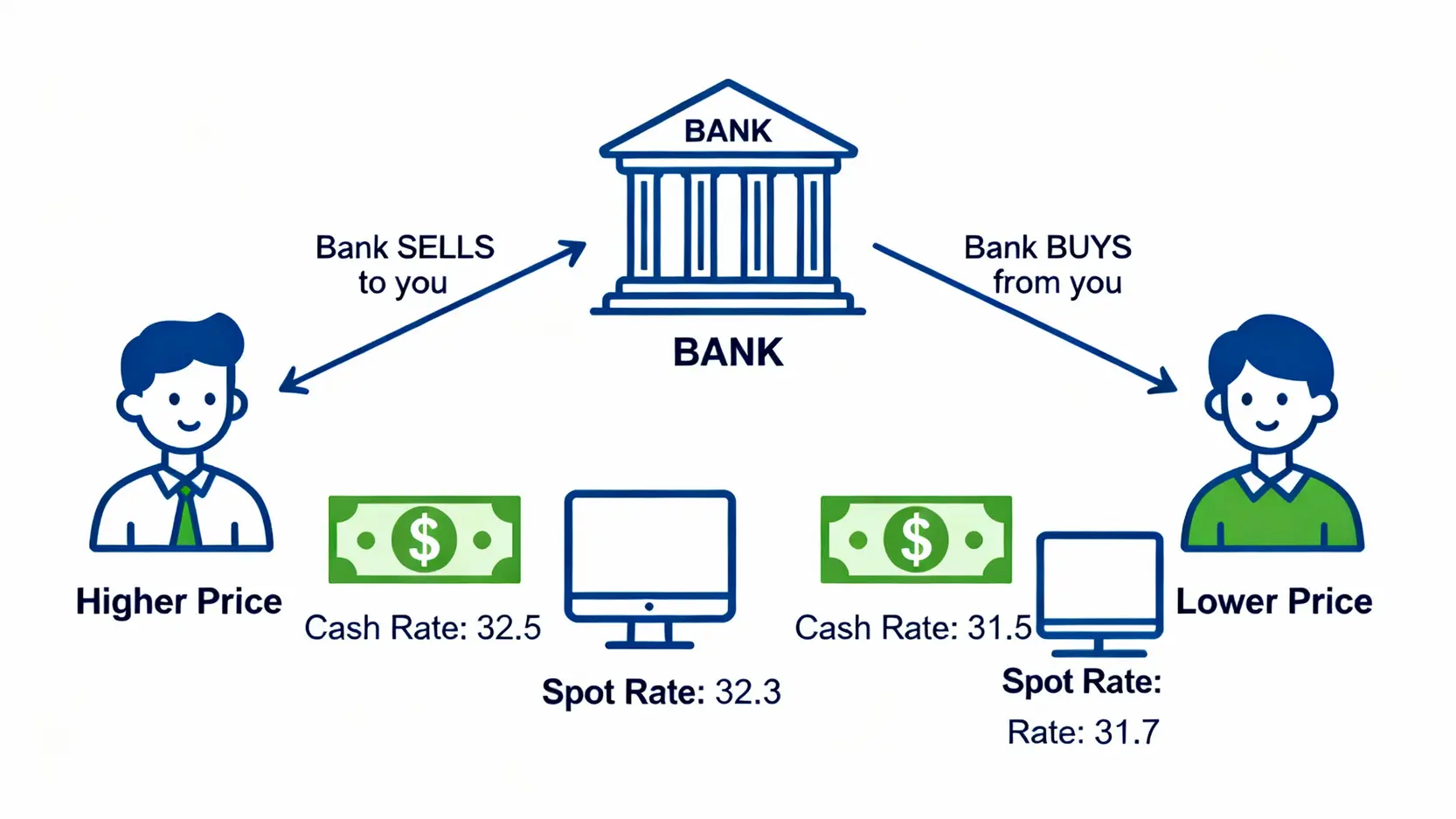

走進銀行,或打開網銀App,你會看到至少四個跟美金相關的價格,它們分別是「現金買入」、「現金賣出」、「即期買入」和「即期賣出」。這裡的「買入」與「賣出」都是以銀行的角度出發,搞懂這點就通了一半!

- 銀行「賣出」價:就是銀行賣美金給你的價格。當你需要買美金時,就要看這個數字。這個價格會比較高。

- 銀行「買入」價:就是銀行跟你買美金的價格。當你手上有美金想換回台幣時,就要看這個數字。這個價格會比較低。

簡單記法:想像自己是跟銀行做生意的客戶,銀行總是會「低買高賣」來賺取價差。所以你要買美金時,銀行會用比較貴的「賣出價」賣給你;你要賣美金時,銀行會用比較便宜的「買入價」跟你收購。

接下來,我們來解析「即期」與「現金」的差別:

- 即期匯率 (Spot Rate):指的是「非實體鈔票」的交易匯率。當你透過網路銀行或App換匯,錢只是從你的台幣帳戶跑到美金帳戶,過程中沒有碰到任何一張美金現鈔,這就是即期交易。因為銀行沒有處理實體鈔票的成本,所以即期匯率通常比較優惠。

- 現金匯率 (Cash Rate):指的是「實體鈔票」的交易匯率。當你拿著台幣現鈔去銀行櫃檯換美金現鈔,這就是現金交易。因為銀行需要承擔保管、運輸、防偽等實體鈔票的成本,這些都會轉嫁到匯率上,所以現金匯率通常比較差。

重點整理:

💰 當你要用台幣「買」美金時,看「賣出價」,數字越低越好。

💰 當你要把美金「賣」回台幣時,看「買入價」,數字越高越好。

💰 如果沒有馬上要用到現鈔,優先選擇「即期匯率」進行線上換匯,會比臨櫃換現金更划算。

你可以隨時參考像是台灣銀行牌告匯率這樣的權威網站,來掌握最新的匯率動態。

觀念釐清:匯率變動代表什麼?

當新聞說「台幣升值」時,代表可以用更少的台幣換到1塊美金(例如匯率從32.5變成32.1),這時候去買美元最划算。反之,若台幣貶值,就需要用更多台幣才能換到1塊美金(例如匯率從32.1變成32.5),此時換匯成本就變高了。

買賣美元手續費有哪些?完整分析銀行臨櫃、線上換匯與外幣ATM成本

除了匯率本身的價差,買賣美元手續費也是一項必須考量的成本。不同管道的手續費規則差異很大,了解清楚才能避免隱藏的開銷。

| 換匯管道 | 主要成本 | 說明 |

|---|---|---|

| 銀行臨櫃 | 匯率價差 + 手續費 | 通常使用最不划算的「現金匯率」。部分銀行對於非該行存戶,會額外加收一筆約NT$100的手續費。 |

| 線上換匯 (網銀/App) | 匯率價差 (即期匯率) | 通常沒有額外手續費,成本主要反映在匯率中。許多銀行會提供匯率減碼優惠(如減2分、3分),讓成本更低。 |

| 外幣ATM | 匯率價差 + 提款手續費 | 匯率介於即期和現金之間。若使用跨行提款,會產生NT$5的手續費。部分銀行針對自家客戶提領外幣,也會酌收NT$100不等的費用。 |

如何買美元?三大主流管道優缺點與步驟教學

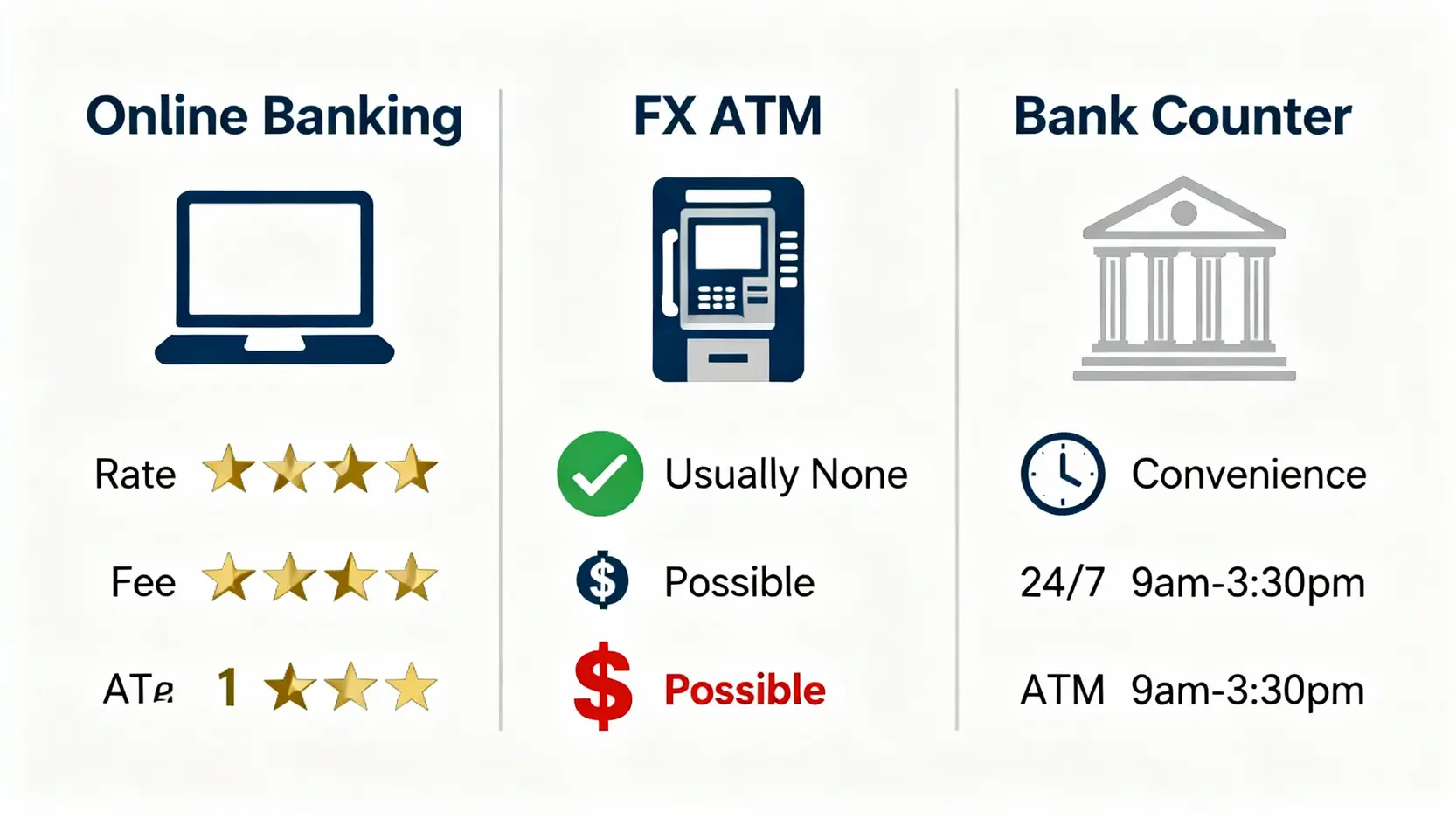

了解匯率和手續費後,接下來就是選擇最適合你的換匯管道。目前在台灣,主要有線上換匯、外幣ATM和銀行臨櫃三種方式,各有其優劣。

管道一:線上換匯 (網銀/App) – 匯率最優、省時首選

對於有特定銀行帳戶的人來說,線上換匯無疑是目前最推薦的方式。不僅匯率最優,操作也極為簡便,是進行美元資產配置或為未來投資做準備的最佳途徑。

- ✅ 優點:

- 匯率最佳:採用較優惠的即期匯率,且常有減碼活動。

- 省時方便:24小時隨時可換,手機點幾下就完成,免去跑銀行排隊的麻煩。

- 無額外手續費:絕大多數銀行線上換匯都不收手續費。

- 便於管理:可輕鬆設定匯率到價通知,買在理想價位。

- ❌ 缺點:

- 需擁有該銀行的台幣與外幣帳戶。

- 換到的是帳戶裡的「外幣存款」,非實體鈔票,若需提領現鈔需另外申請並支付手續費。

操作步驟教學:

- 登入網路銀行或手機銀行App。

- 找到「外幣買賣」或「換匯」功能。

- 選擇以「台幣」兌換「美金」。

- 輸入要兌換的金額,系統會自動顯示預估的成交金額。

- 確認交易資訊(匯率、金額)後,輸入密碼完成交易。

管道二:外幣ATM提款 – 彈性方便、適合小額需求

如果出國前臨時需要小額美金現鈔,外幣ATM就是你的好幫手。它解決了銀行下班後無法換錢的窘境,非常適合應急使用。

- ✅ 優點:

- 時間彈性:許多ATM提供24小時服務,隨到隨領。

- 快速方便:操作流程和一般ATM提款差不多,幾分鐘搞定。

- 據點普及:在機場、高鐵站及市區分行都能找到。

- ❌ 缺點:

- 匯率較差:匯率通常不如線上換匯優惠。

- 提領上限:單次及每日提領金額有限制。

- 可能有手續費:跨行提款或部分銀行會收取手續費。

- 鈔票面額固定:通常只提供100元面額的美鈔。

管道三:銀行臨櫃辦理 – 專人服務、適合大額或無帳戶者

最傳統的換匯方式,適合需要換取大額現鈔、有特殊鈔票面額需求,或是沒有該行帳戶的民眾。雖然便利性較低,但專人服務的安心感是無法取代的。

- ✅ 優點:

- 服務全面:可處理大額交易,也可指定需要的美鈔面額(如小面額鈔票)。

- 無需帳戶:就算不是該行存戶,也能攜帶現金直接辦理。

- 專人協助:有任何疑問可直接詢問行員,適合不熟悉線上操作的長輩。

- ❌ 缺點:

- 營業時間限制:需配合銀行三點半的營業時間。

- 耗時費力:交通往返加上排隊等候,時間成本高。

- 匯率最差:採用成本最高的現金匯率,且可能加收手續費。

換了美金後,除了出國花用,許多人會選擇投入美金定存賺取利息,或是進一步投資美股ETF等金融商品,讓錢滾錢,發揮更大的效益。

常見問題 (FAQ)

Q:線上換美金需要手續費嗎?

A:絕大多數銀行的網銀或App線上換匯是「免手續費」的。其成本主要內含在「即期賣出價」的匯率中。許多銀行為了推廣數位通路,還會提供「匯率減碼」優惠,例如減免2分或3分(1分=0.01元台幣),這使得線上換匯的實際成本通常是所有管道中最低的。

Q:什麼時候買美元最划算?

A:這是在外匯投資中價值百萬的問題。精準預測匯率低點非常困難。對於一般人而言,與其猜測市場,不如採用「分批買入」的策略。例如,計畫在半年內換3000美金,可以每個月換500美金,這樣可以攤平匯率波動的風險,避免一次性買在高點。此外,可以關注美國聯準會(Fed)的利率決策,通常在預期升息時,美元會走強,提前佈局可能取得較好成本。

Q:換美金需要帶什麼證件?

A:這取決於你的換匯管道。銀行臨櫃:務必攜帶本人身分證,若是幫公司換匯則需帶公司大小章及相關證明文件。外幣ATM:使用任何銀行的晶片金融卡即可操作,不需額外證件。線上換匯:只需要登入你的網路銀行或App帳號密碼即可,也不需實體證件。

Q:換美金有金額上限嗎?

A:有的。根據台灣央行的規定,個人透過銀行結匯(買入或賣出外幣),每人每日的累積金額不得超過等值50萬美元。如果是公司戶,則有更高的上限。對於一般旅遊或小額投資需求來說,這個額度綽綽有餘。

結論

總結來說,想聰明地買美元,關鍵在於掌握「比較管道、看懂匯率、善用優惠」三大原則。對於多數有投資理財或旅遊需求的人而言,利用銀行的網銀或App進行線上換匯,不僅能享有較佳的即期匯率與減碼優惠,更能省去臨櫃排隊的時間與潛在的手續費,是當前最划算且高效的選擇。下次當你有換美金教學需求時,不妨參考本文的完整攻略,讓你輕鬆應對,不再為如何買美元而煩惱。