想透過英鎊定存賺取比新台幣更吸引人的利息,卻又對複雜的匯率波動和各家銀行的方案感到眼花撩亂嗎?許多投資人看中英國相對較高的利率,但對於投資英鎊優缺點卻一知半解,擔心賺了利差卻賠了匯差。本文將為您一站式整理 2025 年最新的英鎊定存利率比較,深度剖析投資英鎊的利弊,幫助您在追求高收益的同時,有效管理潛在風險,找到最適合自己的投資策略。💪

為什麼要投資英鎊定存?不可不知的3大優點

在眾多外幣投資工具中,英鎊定存因其獨特的優勢,吸引了不少尋求穩健收益與資產多元化的投資人。究竟它有哪些吸引力?以下為您解析投資英鎊定存的三大核心優點。

優點一:相對較高的存款利率

近年來,為了應對通膨壓力,英國央行(Bank of England)採取了較為積極的升息策略,使其基準利率長期維持在相對較高的水平。這直接反映在外幣定存的利率上,使得英鎊定存利率普遍高於台灣的台幣定存,甚至在某些時期超越美元。對於追求穩定利息收入的保守型投資人來說,這無疑是個極具吸引力的選項。想深入了解英國貨幣政策的投資人,可以參考英國央行官方網站的資訊。

優點二:分散貨幣風險,資產配置多元化

「不要將所有雞蛋放在同一個籃子裡」是投資的基本原則。若您的資產過度集中於新台幣,一旦台幣匯率出現較大貶值,整體資產價值便會縮水。將部分資金轉為英鎊定存,不僅能賺取利差,更是實踐資產配置、分散單一貨幣風險的有效方法。英鎊作為全球主要流通貨幣之一,其經濟地位穩固,納入英鎊資產能有效提升整體投資組合的穩健度。

優點三:為留學、旅遊或移民英國預做準備

如果您或家人未來有前往英國留學、長期旅遊、工作或甚至移民的計畫,提早佈局英鎊資產就顯得格外重要。透過分批買入英鎊並存入定存,不僅可以逐步累積未來所需資金,還能利用定存利息覆蓋部分匯率波動的成本。這種「實需導向」的投資策略,能讓您在未來需要使用英鎊時,擁有更穩定且可預期的資金基礎,避免因臨時換匯而面臨不利的匯率。

【2025最新】各大銀行英鎊定存利率與優惠方案比較

選擇英鎊定存,利率絕對是關鍵考量。然而,各家銀行的牌告利率與優惠方案眼花撩亂,魔鬼往往藏在細節裡。以下我們為您整理了台灣主要銀行的英鎊定存方案,並教您如何從中挑選最適合自己的方案。

英鎊定存利率總覽

以下表格整理了部分銀行截至2025年初的參考利率,但請注意,銀行利率會隨時變動,實際承作利率請以各銀行臨櫃或網銀公告為準。

| 銀行 | 存款期別 | 牌告利率(%) | 優惠利率(%) | 最低起存額 | 優惠條件摘要 |

|---|---|---|---|---|---|

| 臺灣銀行 | 1年期 | ~3.50% | – | £1,000 | 無特定優惠,牌告利率相對穩定 |

| 玉山銀行 | 6個月 | ~3.45% | 上看4.5% | £5,000 | 限新資金或換匯資金,通常為短期高利活動 |

| 國泰世華 | 1年期 | ~3.55% | – | £1,000 | 網銀承作方便,適合既有客戶 |

| 匯豐銀行(HSBC) | 6個月 | ~3.60% | 上看5.0% | £10,000 | 通常針對卓越理財(Premier)客戶提供階梯式高利 |

| 渣打銀行 | 3個月 | ~3.30% | 上看4.8% | £5,000 | 多為快閃優惠,需密切關注官網活動 |

| 台新銀行 | 1年期 | ~3.50% | 上看4.6% | £3,000 | Richart數位帳戶常有專屬外幣優惠方案 |

註:以上利率為示意,僅供參考,實際利率請洽各銀行官方網站查詢最新資訊。

如何選擇最適合您的英鎊定存方案?

面對五花八門的方案,如何做出最明智的選擇?建議從以下三個面向進行評估:

- 存款天期與資金需求:您這筆錢預計多久不會動用?如果是一年以上的閒置資金,可以選擇長天期定存鎖定較高利率。若是短期資金停泊,則可考慮3個月或6個月的短期高利方案,保有資金彈性。

- 比較「牌告」與「優惠」利率:許多銀行會推出短期高利優惠來吸引新資金,利率可能非常誘人。但務必看清楚優惠條件,例如是否限定新客戶、是否需要搭配換匯、優惠期間多長等。有時候,選擇一家牌告利率穩定、門檻較低的大型銀行,長期下來可能更省心。

- 自身換匯成本與便利性:如果您是該銀行的既有客戶,通常在換匯上能享有較好的匯率或手續費減免。將換匯成本一併納入考量,才能算出最真實的投資報酬率。

投資英鎊定存前必讀:2大核心風險與缺點分析

天下沒有穩賺不賠的投資。英鎊定存雖然具備高利率與穩定性,但在投入資金前,務必透徹了解其背後的兩大核心風險,這攸關您最終是獲利了結還是白忙一場。

缺點一:最大的變數——匯率波動風險

這是所有外幣投資的共同風險,也是投資英鎊定存最大的挑戰。即使您賺取了5%的年利率,但若一年後英鎊兌台幣貶值了6%,那麼一來一往,您的總資產換算回台幣後反而是虧損的。這就是所謂的「賺了利差,賠了匯差」。

舉個例子:

- 投入時:用新台幣40萬元,在匯率1:40時換得1萬英鎊,存入年利率5%的定存。

- 一年後:本金加利息共得 £10,000 * (1 + 5%) = £10,500。

- 情況A(匯率不變):匯率維持在1:40,£10,500可換回新台幣42萬元。淨賺2萬元。

- 情況B(匯率下跌):匯率跌至1:38,£10,500僅能換回新台幣39.9萬元。倒賠1千元。

影響英鎊匯率的因素非常複雜,包括英國的經濟數據、通膨狀況、央行政策、國際政治局勢(如脫歐後的貿易協定)等。因此,換匯時機的選擇,其重要性甚至不亞於利率的比較。

缺點二:資金流動性受限與機會成本

辦理「定期」存款,就意味著您的資金在約定期間內是無法隨意動用的。若在定存到期前因故需要急用資金而提前解約,通常利息會被打折扣(一般是按存滿期間的牌告利率打八折計算),甚至可能損失大部分的利息收入。

此外,這也產生了「機會成本」。當您的資金被鎖在定存中時,若市場上出現其他報酬率更高的投資機會(例如股市大漲),您將無法及時將資金轉移過去參與行情。因此,投入定存的資金,務必是您確認在存款期間內不會動用到的閒置資金。

英鎊定存常見問題 (FAQ)

Q:哪家銀行的英鎊定存利率最高?

A:銀行利率是浮動的,且「最高利率」往往伴隨著特定條件,例如新資金、短天期或高資產客戶限定。沒有永遠的冠軍。建議直接鎖定幾家常用銀行,在需要辦理時,上其官方網站或網路銀行App查詢最新的「外幣優惠存款」活動,進行即時比較才是最準確的作法。

Q:投資英鎊定存最大的風險是什麼?

A:最大的風險絕對是「匯率風險」。利息是相對固定的收益,但匯率的波動卻可能輕易侵蝕掉您的所有利息,甚至造成本金的虧損(以台幣計價)。在投入前,必須對此有清晰的認知,並評估自己的風險承受能力。

Q:辦理英鎊定存需要準備什麼文件或資格?

A:對於本國人而言,手續非常簡單。您只需要帶著身分證、第二證件(如健保卡或駕照)以及印章,到銀行櫃檯辦理即可。關鍵前提是,您必須先在該銀行開立一個「外幣綜合存款帳戶」,才能進行外幣的買賣與定存。現在許多銀行也支援透過網路銀行或App直接線上操作,更加便利。

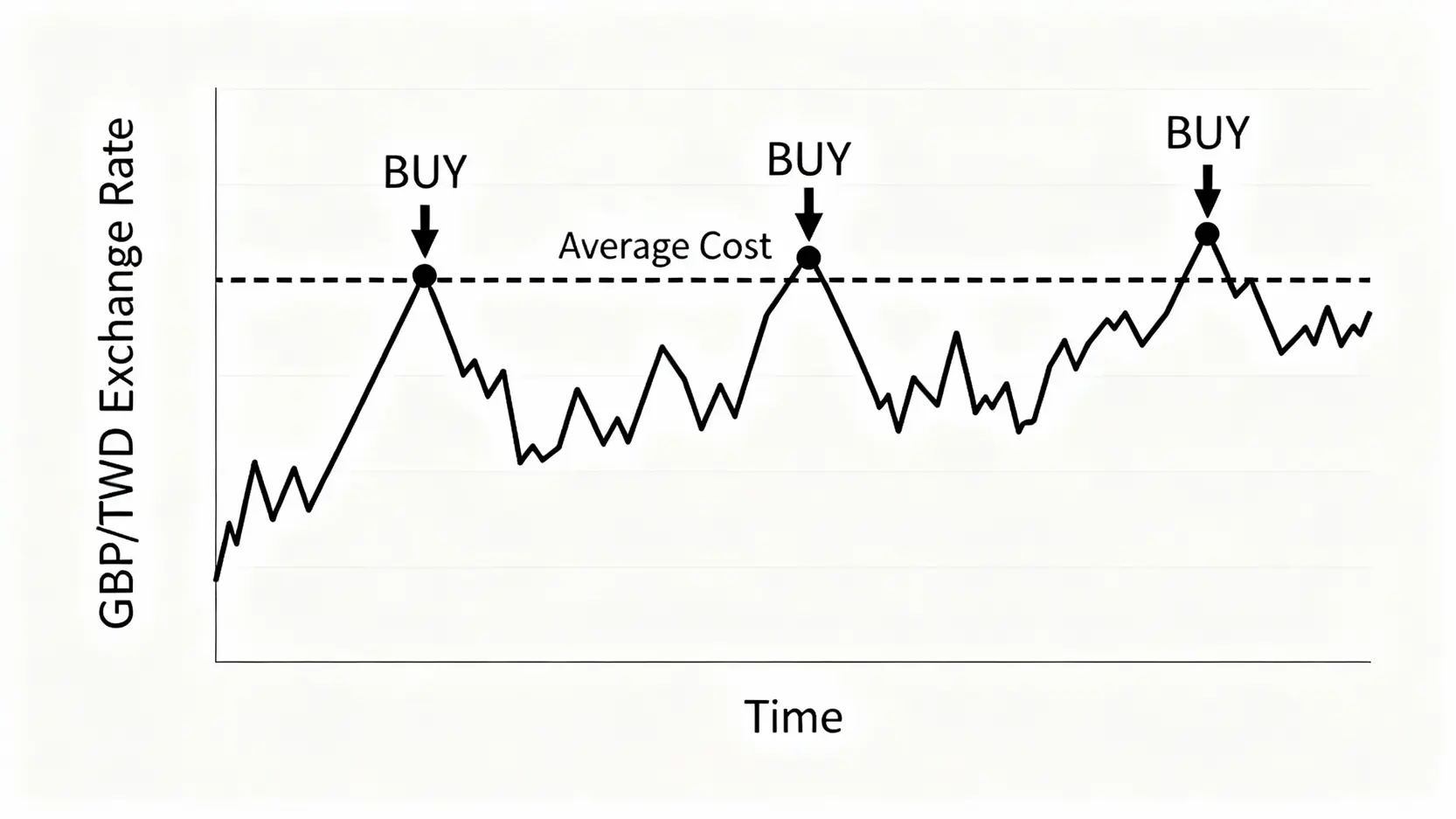

Q:英鎊換匯有什麼技巧嗎?什麼時候是好時機?

A:沒有人能準確預測匯率的最低點。比較穩健的策略是「分批買入」,類似基金定期定額的概念。當您看到匯率來到相對低檔時,可以先換一部份,若持續下跌再加碼,藉此攤平成本。避免在單一時間點將所有資金一次性投入,可以有效降低買在高點的風險。可以關注英國的CPI(消費者物價指數)與央行利率決策等重要經濟事件,通常會對匯率產生較大影響。

Q:英鎊定存的利息需要繳稅嗎?

A:是的,需要。外幣定存的利息收入屬於「海外利息所得」,會計入個人的海外所得總額。根據台灣現行稅法,若單一申報戶的海外所得總額超過新台幣100萬元,就需要全額計入基本所得額;而基本所得額超過免稅額度(目前為670萬元)的部分,才需要繳納最低稅負。對大多數小額投資人來說,通常不會達到這個門檻。

結論

總結來說,英鎊定存對於想追求較高固定收益,並同時達到資產多元化目的的投資人而言,是一個相當不錯的選項。其相對較高的利率確實誘人,但所有決策都必須建立在充分理解「匯率風險」的基礎上。本文為您整理的英鎊定存利率比較與投資英鎊優缺點分析,希望能幫助您建立完整的投資輪廓。最終的決策,仍需回歸到您自身的資金狀況、投資目標與風險承受能力。建議您從今天起,就開始關注匯率走勢,並比較各家銀行的方案,為自己的資產找到一個更有效益的停泊港。