ETF配息率的核心指標:如何計算ETF年化配息率?

在投入高股息ETF的世界前,最重要的一課就是學會如何正確評估它的配息能力。許多投資人常常被廣告上宣稱的「高達10%」的配息率所吸引,但這個數字背後其實隱藏著不少細節。要釐清這一切,我們得先從兩個最基本的名詞:「單期配息率」與「年化配息率」開始。這兩者聽起來很像,但差一個字,意義就天差地遠。

單期配息率 vs. 年化配息率:別再搞混了!

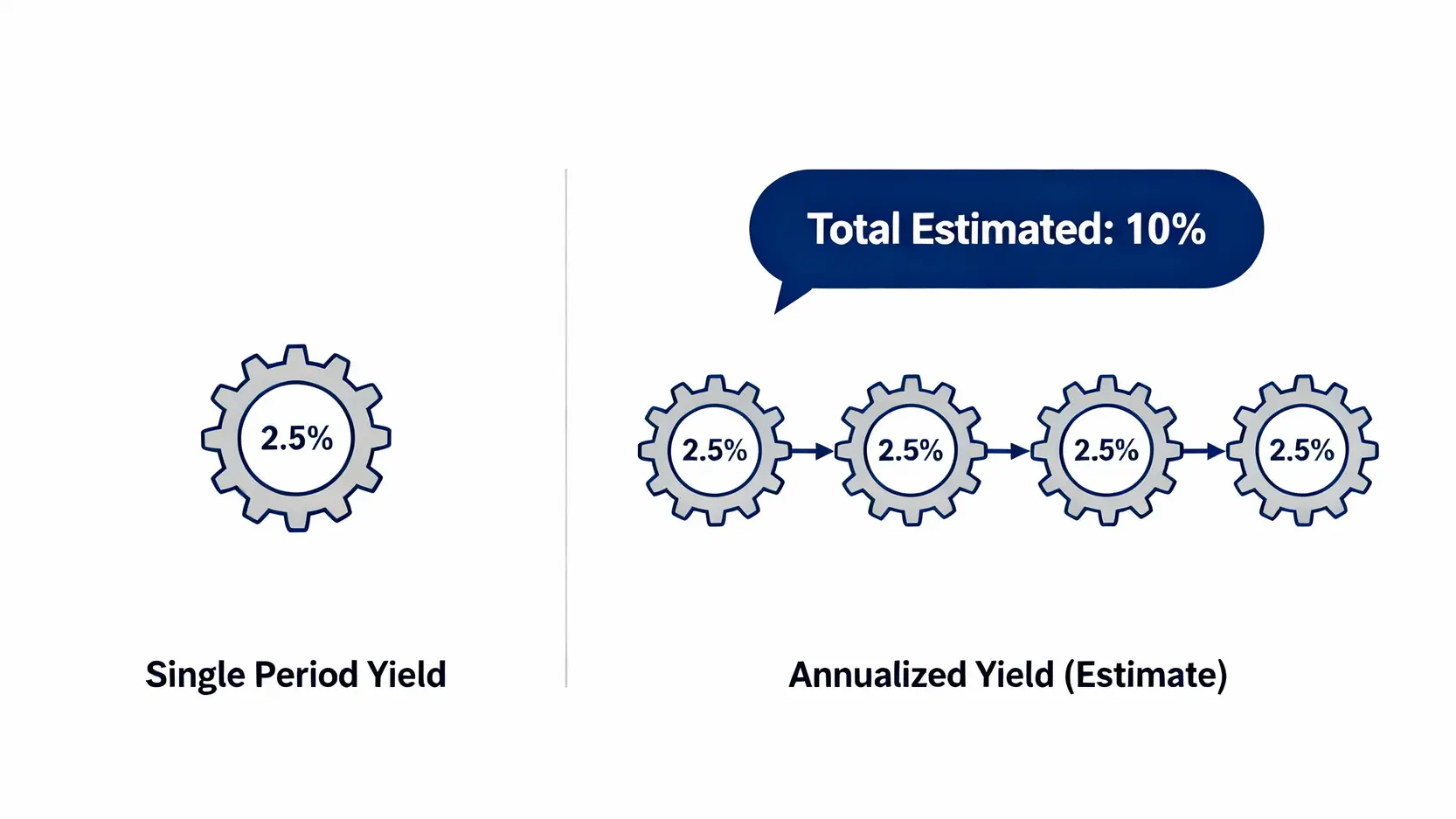

想像一下,你在跑一場馬拉松,跑完第一公里的速度,能完全代表你跑完全程的平均速度嗎?當然不行。單期配息率就像是你跑第一公里的速度,而年化配息率則是根據這個速度,去「預估」你跑完全程的平均速度。

- 單期配息率:指ETF在「單一次」配息中所支付的利息,佔其股價的比例。台灣的ETF配息頻率多元,有季配(一年4次)、半年配(一年2次),甚至月配(一年12次)。單期配息率只反映了那一季或那一月的表現。

- 年化配息率:這是一個「預估值」。它將單次的配息率進行換算,推估出「如果未來每次配息都維持相同水準」的情況下,一整年的配息率會是多少。這是市場上最常用來比較不同ETF配息表現的指標,但切記,它是一個基於歷史數據的「預估」,不代表未來的實際配息狀況。

搞混這兩者,可能會讓你對ETF的收益產生嚴重誤判。例如,一個季配息ETF,當季配了2.5%,它的單期配息率就是2.5%,但廣告上通常會宣傳其年化配息率為 2.5% * 4 = 10%,看起來非常誘人。然而,下一季的配息表現,可能會因為市場狀況、成分股的變動而有所不同。

ETF年化配息率計算官方公式詳解(附實際案例)

了解了基本觀念後,我們來看看年化配息率的具體公式。這個公式能幫助你親手驗證ETF宣稱的配息率是否合理。

年化配息率 (%) = (每單位配息金額 ÷ 除息日前一日的收盤價) × 年度配息次數 × 100%

讓我們用一個實際的例子來演練一下:

假設有一檔名為「MamMon台灣高股息ETF」(代號00999)的季配息ETF,其最新一期的配息資訊如下:

- 每單位配息金額: 0.5元

- 除息前一日收盤價: 20元

- 配息頻率: 季配息(一年配息4次)

根據公式,我們可以這樣計算:

單期配息率 = (0.5元 / 20元) × 100% = 2.5%

預估年化配息率 = 2.5% × 4次 = 10%

透過這個簡單的計算,你就得到了這檔ETF當期宣稱的10%年化配息率。這個數字可以作為一個快速的參考指標,但聰明的投資人絕不會只看這個數字就做出決定。接下來,我們將深入探討更關鍵的問題:這0.5元的配息,到底是從哪裡來的?

揭秘高股息ETF的配息來源:你的錢從哪裡來?

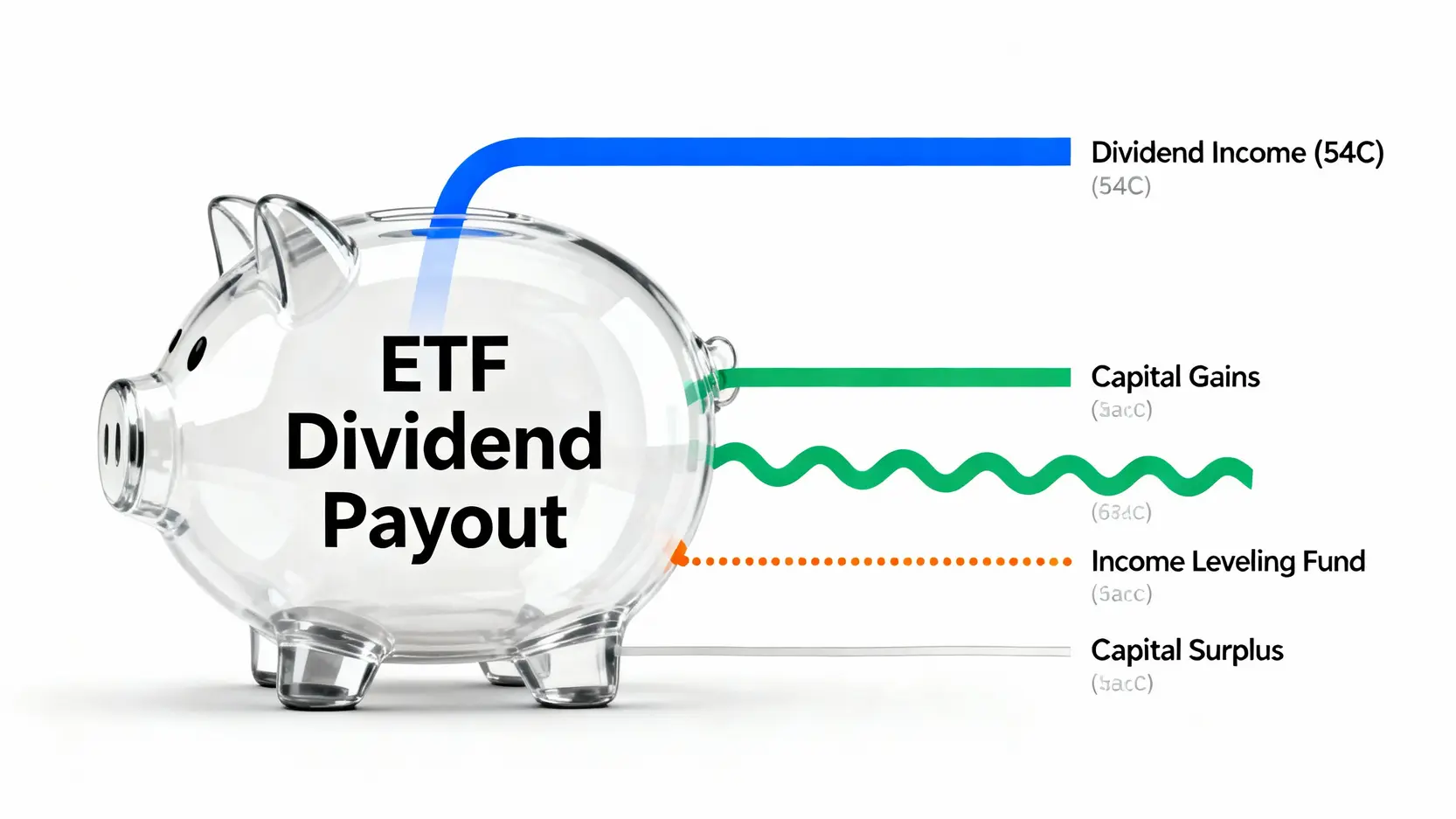

了解高股息ETF配息組成,是判斷一檔ETF配息品質與永續性的關鍵。當你收到配息時,這筆錢並非單純來自成分股發放的股利,而是由一個複雜的組合構成。根據台灣現行法規,ETF的配息來源主要可分為四大類,每一項都代表著不同的意義。

主要配息組成項目大解析

一般來說,你可以在ETF發行商(投信公司)的官方網站上,找到每一次配息的詳細組成公告。通常包含以下幾個項目:

- 股利或利息所得 (稅務代號54C):這是最「正統」的配息來源。它來自於ETF所持有的那幾十檔成分股公司,實際發放給ETF的現金股利。這個項目的佔比越高,通常代表配息的基礎越穩固,因為它是企業的實質獲利分配。

- 已實現資本利得:這部分是ETF經理人透過買賣成分股,波段操作「低買高賣」所賺到的價差。例如,經理人將一檔已經上漲的成分股賣掉獲利了結,這部分的獲利就可以作為配息發放給投資人。這也算是真金白銀的獲利,但它的持續性就不如股利所得穩定,比較考驗經理人的操盤能力。

- 收益平準金:這是近年來最具爭議性的項目,我們下面會用一個專門的段落來詳細解釋。

- 資本公積 (基本上是未實現資本利得):這個項目可以理解為「拿回自己的本金」。當ETF帳面上有未實現的獲利(也就是成分股上漲但還沒賣出),或者前面三項來源不足以支撐預計的配息金額時,基金公司可能會動用這部分的資金來配息。如果這個項目佔比過高,投資人就需要警惕,因為這等於是把你左邊口袋的錢(你的投資本金),放到右邊口袋(你的配息帳戶),整體資產並沒有增加,股價還會因除息而下跌。

| 配息來源項目 | 來源說明 | 穩定性評估 |

|---|---|---|

| 股利所得 (54C) | 成分股發放的現金股利 | 高 👍 |

| 已實現資本利得 | 買賣成分股賺到的價差 | 中 😐 |

| 收益平準金 | 後期投資人投入的本金之一部分 | 視情況而定 🤔 |

| 資本公積 | 返還部分投資本金 | 低 👎 |

爭議焦點:收益平準金是什麼?真的是拿本金配給自己嗎?

收益平準金的設計初衷是為了「公平」。試想一下,一檔ETF即將配息,許多想領息的投資人會趕在除息前大量申購。如果沒有平準金機制,這些新湧入的資金會稀釋掉原有的總股息,導致原始股東的配息金額縮水。收益平準金制度,就是將這些新申購資金的一部分獨立出來,和原有的股息一起發放,確保每單位配息金額能維持穩定。

舉個例子:

- 無平準金情況:基金原有100元股息,100個單位,每單位可配1元。除息前規模變大為200單位,那每單位就只能配到0.5元。

- 有平準金情況:新申購的100單位資金,會提撥一部分作為平準金。假設也提撥了100元,總配息金額就變成100(股息)+100(平準金)=200元,發給200個單位,每單位依然能領到1元。

那爭議點在哪?

爭議在於,部分ETF過度依賴收益平準金來「美化」或「衝高」配息率。當你看到配息組成中,收益平準金佔了非常高的比例(例如超過50%),這意味著當次的配息有很大一部分是來自於後期投資人的本金,而非來自投資組合的實質獲利。雖然對新投資人來說,只是拿回自己的部分本金,但對所有投資人而言,這會給人一種「配息能力很強」的假象。

因此,檢視收益平準金的佔比,是評估高股息ETF配息是否「虛胖」的重要指標。一個健康的ETF,其配息來源應主要來自股利所得與已實現資本利得。

配息率 vs 總報酬率:別再只看高配息!

在了解了ETF配息怎麼算之後,我們必須進入更核心的觀念:追求高配息,不等於賺更多。投資的最終目的是「總資產的成長」,而總報酬率才是衡量這一切的最終標準。

總報酬率 = 資本利得 (價差) + 現金股利 (配息)

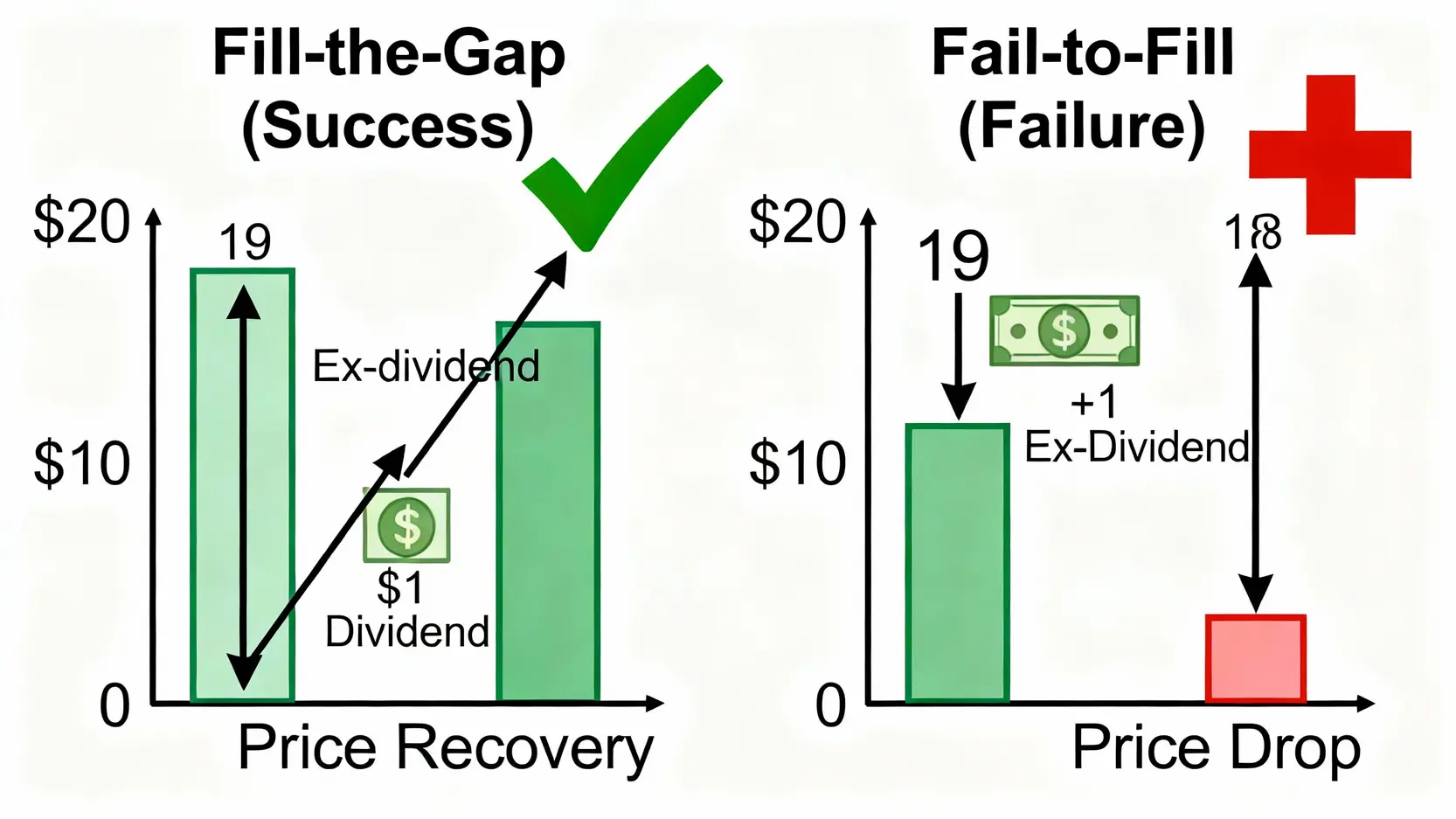

許多投資新手會陷入「高配息迷思」,認為配息率越高,賺得越多。但他們忽略了「除息」這個環節。ETF在配息給你之後,其淨值(股價)會相應地扣除配息的金額,這個過程稱為「除息」。

- 填息:如果除息後,ETF的股價能漲回到除息前的水準,代表你「價差」和「股息」都賺到了。這才是一次成功的投資。

- 貼息:如果除息後,股價一蹶不振,遲遲漲不回去,甚至繼續下跌,那代表你雖然領到了股息,卻賠了價差。總資產可能是負成長的。

舉例來說,A、B兩檔ETF:

- ETF A:年化配息率8%,但一年下來股價(淨值)下跌了5%。總報酬率 = -5% + 8% = 3%。

- ETF B:年化配息率4%,但一年下來股價(淨值)上漲了10%。總報酬率 = 10% + 4% = 14%。

很明顯,ETF B的總報酬遠高於A。這告訴我們,一個優質的ETF,除了要有穩定的配息能力,更重要的是其本身要有成長潛力,能夠持續「填息」,才能為投資人帶來長期的資產增值。只看配息率,就像只看一棵樹會結多少果子,卻忽略了樹本身是否健康成長。

ETF配息常見問題 (FAQ)

Q:ETF配息什麼時候發?要怎麼領?

A:ETF配息的流程有四個關鍵日期:1. 公告日:投信公司宣布本次配息金額。 2. 除息日:在這天「之前」買進的投資人才有資格領取本次配息。當天股價會扣除配息金額。 3. 收益分配基準日:通常是除息日後數個工作日,用來確定符合資格的股東名冊。 4. 發放日:配息金額會在這天自動匯入你當初開立的證券帳戶所連結的銀行帳戶中,不需額外申請。

Q:ETF配息要繳稅或二代健保嗎?

A:是的,會產生相關費用。主要有兩項:

1. 綜合所得稅:來自「股利或利息所得 (54C)」的部分,會納入你的年度綜合所得中,可以選擇「合併計稅」(享有8.5%的抵減稅額,上限8萬元)或「分離課稅」(單一稅率28%),可依據自身所得級距選擇較有利的方式。至於資本利得、收益平準金的部分,目前在台灣是不需要繳納所得稅的。

2. 二代健保補充保費:若單次領取的「股利所得」金額超過(含)新台幣2萬元,就需要繳納2.11%的補充保費。注意,是以「股利所得」計算,不是以你收到的總配息金額計算。

Q:配息率越高就代表ETF越好嗎?

A:絕對不是。如前文所述,高配息率不等於高總報酬率。有些ETF可能為了維持高配息的形象,而動用較高比例的資本公積或收益平準金,這對長期資產增長並無益處。投資人應將配息率視為參考指標之一,更重要的是去檢視其配息來源的健康度、長期的總報酬表現,以及是否能穩定填息。

Q:除息、填息、貼息是什麼意思?

A:這三個是ETF配息中一定要搞懂的名詞:

– 除息:發放股息時,將股息從ETF的淨值(股價)中扣除的過程。例如股價20元,配息1元,除息後參考價就變為19元。

– 填息:除息後,股價順利漲回到除息前的價格(從19元漲回20元)。這代表投資人股息、價差兩頭賺,是一次成功的配息。

– 貼息:除息後,股價不僅沒漲回去,反而持續下跌(從19元跌到更低)。這意味著投資人賺了股息,卻賠了更多的價差,是「假配息、真虧損」。

結論

看懂ETF配息怎麼算,只是成為聰明投資人的第一步。更重要的是,必須深入理解數字背後的意義,學會拆解高股息ETF配息組成,並建立「總報酬率」才是投資最終目標的正確觀念。下次當你看到一檔ETF打出誘人的高配息率時,別忘了停下來,花幾分鐘到官網查詢它的配息來源公告,分析其股利、資本利得與收益平準金的佔比。透過持續學習與理性判斷,你將能避開高配息的糖衣陷阱,找到真正能幫助你資產穩健成長的優質ETF。投資是一場長期的修煉,而理解配息的真相,正是你穩固的起點。