市場一片慘綠,你的投資組合也在縮水嗎?當股市大跌買什麼成為熱搜關鍵字,代表市場的恐慌情緒正在蔓延。但身為有經驗的投資人,你必須知道,恐慌性賣出往往是最大的錯誤。這篇文章將為你提供一套完整的熊市投資策略,從理解市場現況、分析避險資產,到深入解析如何善用反向ETF這類工具,讓你不僅能安然度過熊市,更有機會逆勢獲利,將危機化為轉機。

熊市來了?先了解3個關鍵特徵與應對心態

市場的風向轉變,往往伴隨著特定的訊號。在採取任何熊市投資策略前,我們必須先能準確辨識熊市的樣貌,並建立正確的投資心理,避免因恐慌而做出錯誤決策。

什麼是熊市?從技術面與心理面完整定義

所謂的「熊市」(Bear Market),不僅僅是幾天的下跌。它有明確的定義:

- 技術面定義:通常指主要市場指數(如:台灣加權指數、美國S&P 500指數)從近期高點回檔(下跌)超過20%。這個跌幅必須是持續性的,而非短期的劇烈震盪。

- 心理面定義:市場普遍瀰漫著悲觀情緒。投資人信心低落,對於未來的經濟前景感到憂慮,導致賣壓持續湧現,買盤意願薄弱。壞消息會被放大解讀,而好消息則可能被市場忽略。

一個完整的熊市通常包含數個階段:從初期的否認、中期的恐慌拋售,到後期的絕望與冷漠,最後才可能迎來曙光。

投資人常見的3個錯誤心態與應對方法

面對資產縮水,保持理性極為困難,但卻是熊市中最重要的課題。以下是投資人最常見的錯誤心態:

- 恐慌性拋售(Panic Selling):看到市場大跌就急著賣掉所有持股,想著「少賠就是賺」。這往往會賣在市場的相對低點,錯失了未來反彈的機會。

- 過度交易(Over-trading):試圖抓住每一次的小反彈,頻繁地買進賣出。在波動劇烈的熊市中,這樣做只會不斷增加交易成本,並可能因為誤判趨勢而擴大虧損。

- 躺平裝死(Apathy):完全放棄檢視投資組合,不聞不問。雖然避免了恐慌性賣出,但也可能錯過了調整資產配置、汰弱留強的最佳時機。

應對方法:回歸你的投資計畫。問問自己當初買進這些資產的理由是否還存在?如果企業基本面沒有改變,那麼股價下跌反而可能是加碼的機會。建立一個機械化的操作紀律,例如定期定額或設定好停損點,能有效幫助你克服人性弱點。

股市大跌買什麼?5大避險與防禦性資產分析

當市場處於下行趨勢時,資金會尋找相對安全的避風港。了解這些防禦性資產的特性,是在規劃熊市投資策略時不可或缺的一環。

避風港首選:政府公債與投資級公司債

在經濟衰退的預期下,債券往往是資金的避風港。特別是像美國政府公債這種被視為「無風險」的資產,其避險功能最為顯著。投資級公司債(信評BBB級以上)雖然略有風險,但也能提供比股票更穩定的現金流與較低的波動性。

抗通膨利器:黃金的角色與投資管道

黃金自古以來就是避險資產的代名詞。當市場對法定貨幣失去信心,或通膨高漲時,黃金的保值特性就會突顯出來。投資人可以透過黃金存摺、黃金ETF(如:GLD)等方式參與黃金市場。

穩健現金流:高股息、低波動的防禦型股票

並非所有股票在熊市都會崩盤。有些產業本身就具有防禦性質,例如:

- 民生消費:無論景氣好壞,人們都需要吃飯、用水、用電。如食品、電力、天然氣等公用事業公司。

- 醫療保健:醫療需求較不受景氣影響,大型製藥廠、醫療保健服務公司等也屬於防禦型股票。

這些公司通常能提供穩定的股息,在股價下跌時形成一定的保護作用。

保持彈性:現金為王的時機與重要性

在熊市中,持有一定比例的現金至關重要。現金不僅能降低整體投資組合的波動,更重要的是,它讓你擁有「選擇權」。當市場出現不理性的超跌價格時,你才有足夠的彈藥去撿拾被錯殺的優質資產。記住,空手也是一種策略。

熊市投資策略:不只防守,3種逆勢獲利方法

熊市不全然是世界末日,對於準備好的投資人來說,這反而是財富重新分配的絕佳機會。除了上述的防禦性配置,你還可以採取更積極的策略。

策略一:定期定額,勇敢撿便宜的價值投資法

如果你投資的是體質健全的公司或大盤指數型ETF,熊市正是執行定期定額價值投資的黃金時期。在股價下跌時,同樣的金額可以買到更多的股數,有效降低長期持有的平均成本。這需要耐心與信心,但歷史證明,對於長期投資者而言,這是最簡單也最有效的策略之一。

策略二:放空個股或指數期貨(高風險)

放空(Short Selling)是直接賭市場下跌的策略。投資人可以透過融券賣出個股,或在期貨市場放空指數期貨(如:台指期)。必須強調,這是一種高風險、高槓桿的操作,潛在虧損無限,需要精準的判斷與嚴格的風險控管,並不適合新手投資人。

策略三:善用反向ETF進行短期避險與套利

對於不想操作期貨,又想在熊市中獲利的投資人,反向ETF提供了一個相對便利的管道。它讓投資人可以用買賣股票的方式,輕鬆達到放空指數的效果,是目前市場上頗受歡迎的熊市投資工具。

反向ETF全攻略:優缺點、風險與熱門標的

反向ETF(Inverse ETF)是熊市中的明星商品,但操作前必須徹底了解其遊戲規則。許多投資人因為誤解其特性而導致虧損,不可不慎。

反向ETF是什麼?它是如何追蹤指數的?

反向ETF是一種特殊設計的ETF,其目標是提供與標的指數「單日」走勢相反的報酬。舉例來說,如果今天台灣50指數下跌1%,那麼「台灣50反1」ETF的目標就是上漲1%(未計入各項費用)。

它是如何做到的?基金公司主要是透過在期貨市場建立空頭部位來實現反向追蹤的效果。這也意味著,反向ETF的淨值會受到期貨正逆價差、轉倉成本等因素影響。

【重要】反向ETF為何不適合長期持有?耗損風險解析

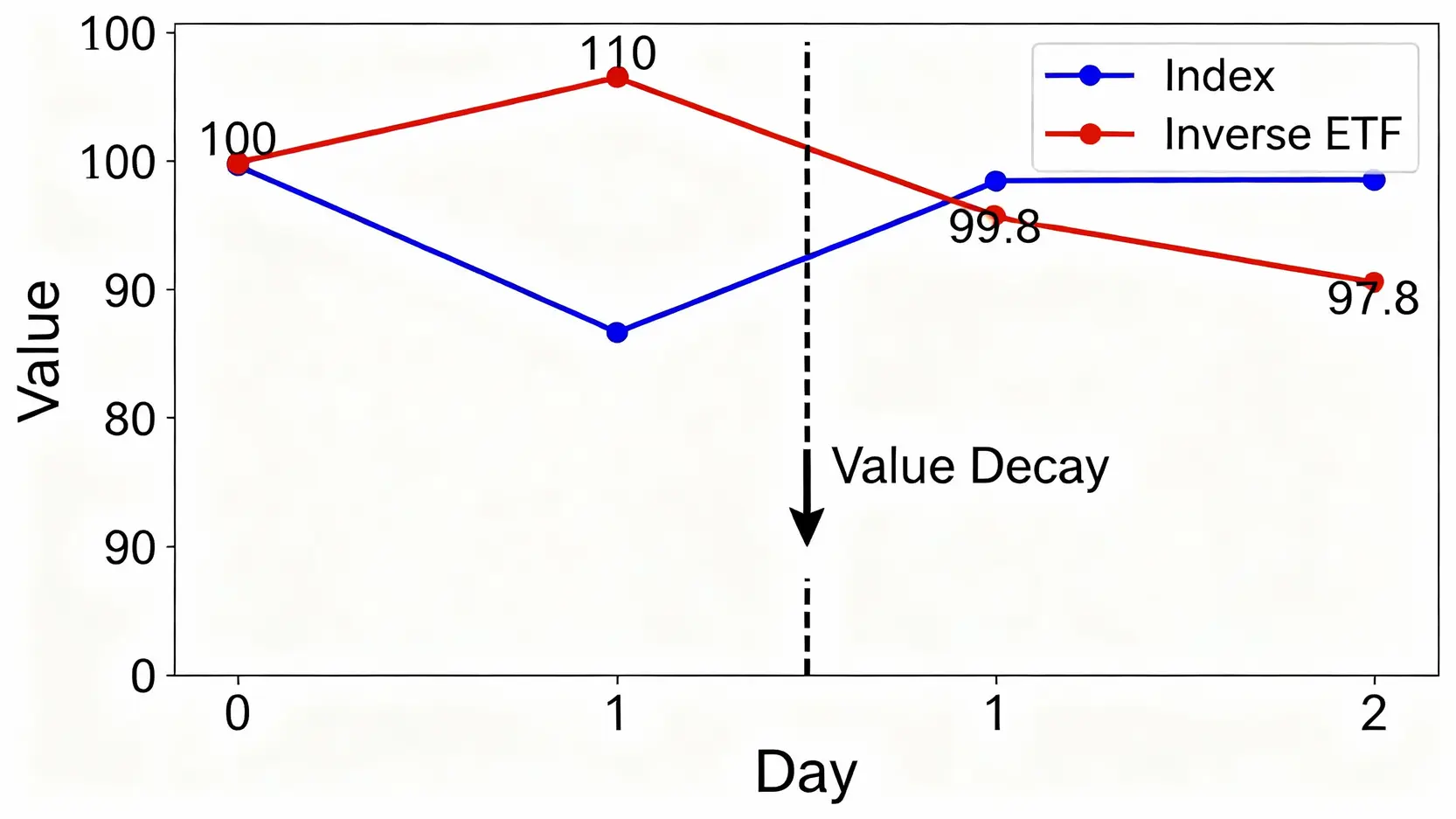

這是操作反向ETF最重要的觀念!由於其追蹤的是「單日」報酬,在連續的漲跌行情中,複利效應會導致其績效偏離指數的長期表現,產生所謂的「耗損(Decay)」。

舉例說明:

| 交易日 | 指數收盤價 | 指數單日漲跌 | 反向ETF淨值 | 反向ETF單日漲跌 |

|---|---|---|---|---|

| 第0天 | 100 | – | 100 | – |

| 第1天 | 90 | -10% | 110 | +10% |

| 第2天 | 100 | +11.1% | 97.79 | -11.1% |

在這個例子中,兩天後指數回到原點100,但反向ETF的淨值卻下跌到97.79。這就是耗損!在盤整行情中,這種耗損會特別嚴重。因此,台灣證券交易所也再三提醒,反向ETF是專為短期交易與避險設計的工具,絕不適合長期持有。

台股熱門反向ETF介紹 (例如:元大台灣50反1)

在台股市場,最廣為人知的反向ETF就是「元大台灣50單日反向1倍ETF」(股票代號:00632R)。它的操作目標就是與台灣50指數的單日表現完全相反。當投資人預期大盤即將或正在進行一波下跌時,便可以買進00632R來對沖風險或進行投機交易。其他還有針對不同指數的反向ETF,如國泰臺灣加權反1(00664R)、富邦NASDAQ反1(00671R)等。

結論

總結來說,面對股市大跌,關鍵在於保持冷靜並採取正確的熊市投資策略。本文介紹的五大避險資產能幫助你穩住陣腳,度過市場的寒冬;而定期定額、甚至善用反向ETF等工具,則提供了在熊市中靈活操作、化被動為主動的可能性。請記住,市場的波動是常態,危機中也永遠藏著轉機。現在就開始重新檢視你的投資組合,制定最適合你的熊市應對計畫吧!

熊市投資常見問題 FAQ

Q:反向ETF可以長期持有嗎?

A:絕對不建議。如內文所述,由於每日重新平衡的機制與複利效應,長期持有反向ETF會產生嚴重的內扣耗損,即使你看對了長期趨勢,也可能因為過程中的波動而虧損。它只適合做為短期避險或交易工具。

Q:熊市期間,應該停止定期定額嗎?

A:正好相反。如果你投資的是優質的長期標的(如大盤ETF或績優股),熊市反而是執行定期定額、加速累積股數的最佳時機。透過「微笑曲線」的原理,在低檔買入更多單位,能有效拉低平均成本,待市場回溫時,獲利將更為可觀。

Q:除了反向ETF,還有哪些放空工具?

A:放空工具種類繁多,風險各異。常見的包括:1. 融券賣出個股:直接借股票來賣,未來再回補。2. 股票期貨/指數期貨:利用保證金交易,槓桿較高。3. 選擇權:買進賣權(Buy Put)。每種工具都有其複雜的規則與風險,操作前務必充分學習與了解。

Q:熊市會持續多久?什麼時候才是底部?

A:沒有人能準確預測市場的底部。歷史上,熊市可以持續幾個月到一兩年不等。與其猜測底部,不如專注於你的投資計畫與資產配置。分批進場、做好資金控管,遠比試圖抓到最低點來得實際且重要。